コロナショック以降、日本でも米国株(VTI)や世界株(VT)のインデックスを積み立てる、いわゆるインデックス投資を始める人が増えました。

俗にいうインデックス投資信者も大量に増えて、「インデックス投資に勝てないのに個別株とかトレードしてる投資家はバカ」と豪語するインフルエンサーも多くみるようになりましたね。

「個別株やトレードは、市場平均(インデックス)に勝てない」

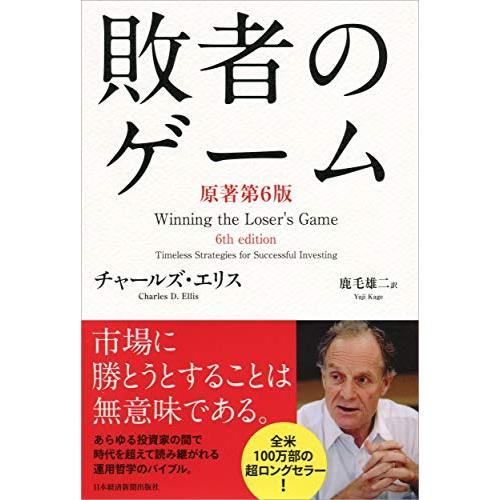

という言説は、かの有名な投資本「敗者のゲーム」で書かれて世界に衝撃を与えた有名なテーマであり、インデックス投資こそ最強という現代理論の背骨となっています。

しかし、そう考えると不思議です。

本当に個別株投資やトレード、いわゆるアクティブ投資(自分の判断で売買する投資)が市場平均に勝てないのであれば、なぜ世の中にこんなにも個別株投資家がいるのか?

BNF氏やcis氏のように何百億円を稼ぐトレーダーがいるのか?

世界一の投資家であるウォーレン・バフェットだって、自らの裁量で投資するアクティブ投資家です。

未だにSNSでも、いや世界中の投資家の中でも議論が絶えない「アクティブ投資は本当にインデックスに勝てないのか論争」ですが、

私は個人的に一つの見解を持っています。それは、

「個人投資家であれば、アクティブ投資でも市場平均に勝つことは可能である」

ということです。

もちろん全員が勝てるというわけではありません。限られたセンスや努力を必要としますが、不可能ではないというレベル。

なので私自身、インデックス積立投資もしながらも、市場平均を上回る力を磨くために個別株や仮想通貨のトレードもしています。

そしてあくまで現在までの成績を見ればですが、トレードのパフォーマンスはインデックス投資の成績を遥かに上回っています。

なぜ個人投資家であれば、アクティブ投資で市場平均に勝つことは不可能じゃないと言えるのか、下記で説明していきます。

アクティブ投資が市場平均に負ける「敗者のゲーム」と言われる要因

最初に、今回説明で用いる用語について簡単な説明をおいておきます。

個別株の売買やトレードなど、銘柄やタイミングを自分の判断で売買する投資全般のこと。

デイトレード(1日単位)やスイングトレード(数日〜数ヶ月)など期間は問わず、自分の裁量で売買判断をする投資全てを言う。裁量投資とも言う。

S&P500や日経平均のような「市場全体」を指す指数=インデックスに対する投資。

つまり市場平均と同じパフォーマンスを得ることを目的とした投資であり、銘柄や売買タイミングを自分で判断しない。毎月一定額をコツコツ積み立て続ける方法が主流。

プロの機関投資家でも8割が市場平均に負けている…?

さて、今日のインデックス投資こそ最強という潮流の根幹となる「アクティブ投資はインデックスに勝てない」という言説ですが、

これは大元を辿ると(多分)、インデックス投資のバイブル「敗者のゲーム」で唱えられたものです。

1973年に初版発行以降、投資のバイブルとして未だに世界中で読まれている超ロングセラー本です。

投資家であれば一度は読んでみるといいですが、いかんせん内容が難しい上に分厚いので9割の人は半分も読み進められず脱落します……。

ただこの本が言いたいメインテーマは簡単かつシンプルで、

「自分の判断で投資するアクティブ投資は、長期的にはインデックス(市場平均)に負けるので”敗者のゲーム”である」

ということです。

その根拠として著者のチャールズ・エリスは、プロの投資家であるはずのファンドマネージャーの成績を例に挙げ、

1年間の成績では実に6割のマネージャ(アクティブ運用ファンド)が市場平均に劣り、

10年間の成績では約7割、20年間の成績では8割のマネージャが市場に負けている。

という決定的な事実を述べています。

プロの投資家であるヘッジファンドマネージャーでさえ、長期間になればなるほど、最終的にほぼ市場平均に負けるというのが残酷な真実であると…。

著者チャールズ・エリスによると、ファンドマネージャつまりプロの機関投資家でも市場平均を超えられない理由は非常にシンプルで、

そもそも株式市場の取引量の95%は機関投資家によるもの。つまり「市場平均=機関投資家の平均点」となるので、自分で自分の平均を超えることはできない。

という理由です。

たとえ数年は市場平均を上回る好成績をあげたとしても、10年20年と繰り返すと勝つ年も負ける年も出てきて、最終的には平均回帰の法則によっては平均点(=市場平均)に収斂していくわけです。

さらにアクティブ運用の場合は、売買のたびに取引手数料がかかるため、差し引かれる手数料の分だけ平均より負けることになります。

※またファンドの場合は取引手数料以外にも様々な運用コストがかかる

株式投資で勝てる時代はとうに終わった

著者チャールズ・エリスは、株式市場で勝てる(市場平均を上回れる)時代は終わったと言います。

本書が発行される以前の1960年代までの株式市場は、以下の理由から「勝者のゲーム」でした。

- マーケットを占めるのはほとんどが個人投資家だった

- ネット環境もなく、手にできる情報が不平等だった

- 決算などの企業情報を誰もが手軽に入手できなかった

まだインターネットというものがなく、また市場も素人の個人投資家ばかりだったので、情報の優位性を持つ者(機関投資家など)は市場の勝者となることができた時代です。

しかし、現代の株式市場は違います。

市場のほとんどはプロの機関投資家で埋め尽くされ、インターネットの完全普及で誰もがどんな情報でも即座に入手できるようになり、アルゴリズム(プログラム取引)により秒速で注文が出せるようになりました。

ネット以前の時代にあった、情報格差や注文スピードの差といった「歪み」を利用する勝ち方はできなくなり、ネットという超効率化ツールの登場により株式市場から「歪み」が消滅しました。

このような「歪み」がない状態を「効率化」と表現します。

つまり現代の株式市場は完全に「効率化」されており、たとえどこかに儲けの源泉である「歪み」が一時的に発生しても、それは即座に誰かが見つけて瞬間的に埋められるので、歪みを取ることはもはや不可能ということです。

この理屈は「効率化市場仮説」と呼ばれていて、「株式トレードで勝つなんて幻想である」と主張するときに用いられます。

効率化された現代の株式市場では、アクティブ投資は完全に「敗者のゲーム」となっていて、取引を繰り返せば繰り返すほど、最終的にはコスト分(手数料など)だけ市場平均に負けるのだと。

プロでも8割が市場平均に負ける時代なんだから、個人投資家なんかがどうあがいたって市場平均に勝てるわけがないだろうと。

だから個人投資家は黙ってインデックス積立投資してるのが最善だと。

……以上が、アクティブ投資否定派およびインデックス投資こそ最強信者の主張するところです。

ただ冒頭でも書いたとおり、インデックス投資もしつつ個別株トレードもしている私は、これらの主張とは少し違う考えを持っています。

個人投資家であれば市場平均(機関投資家)に勝てる可能性はあると考える理由

プロの機関投資家でさえほとんどが市場平均に負ける今の時代であって、個人投資家であれば市場平均に勝てるのではないか? と私は考えています。

プロでも勝てないのに、素人の個人投資家なら勝てないのに正気か?www

と思うかもしれませんが、

そもそも、「機関投資家が行う投資」と「個人投資家が行う投資」は全く別物です。

顧客との様々な制約のもとで数千億円という資金を運用する機関投資家と、小回りの効く完全フリーダムな個人投資家って、もう完全に土俵が違うというか、同じ土俵では語れないだろうって話。

言うならば同じ船の運転でも、タイタニック号の運行と、小型ボートの操縦くらい違うものです。

数々の制約の中で莫大な資金を運用する機関投資家には、個人投資家のような立ち回り方ができません。

例えば、以下のような点で機関投資家は個人投資家より不利になると考えます。

- 集中投資ができない

- 小型〜中型銘柄が買えない(流動性不足)

- 機敏な売買(損切り・銘柄乗り換えなど)ができない

- ノーポジ(株を全て売却し現金にして待ち状態)で待つことができない

機関投資家は集中投資ができない

ヘッジファンド(機関投資家)は顧客の資金を運営するので、基本的にリスクを取った運用ができません。

必ず銘柄を分散しないといけないし、1銘柄あたり資金の○%以上を入れてはいけないなどの厳しい制約があったりします。

その点、個人投資家であれば、今アツい銘柄に資金を全て突っ込んで爆益を狙うことだって自由です。

その分リスクは高くなりますが、高いリターンを狙えるのも個人投資家の特権と言えます。

機関投資家は流動性の低い小型〜中型株に投資できない

機関投資家は数百億円〜数千億円という莫大な資金を運用するので、基本的に投資大量が大型株に限られてきます。

流動性の低い小型株〜中型株だと大きな資金量で買ったり売ったりできないからです。なので、まだあまり人が目につけてない成長株の「タネ」に投資することができません。

機関投資家は機敏に売買ができない

莫大な資金を運用するということは、保有する株式数も多くなり機敏な動きができなくなります。

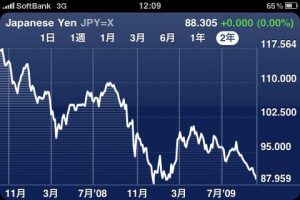

例えばコロナショックのような瞬間的な相場変動が起きたときに、個人投資家であれば「ここだ!」ってときに瞬時に損切り・利確して逃げる方に舵を切ることができますが、機関投資家のような巨大戦艦は瞬時に買ったり売ったりできません。

基本的に何日〜何ヶ月をかけて買い集め・売り崩しをしないといけないので、個人投資家のような身軽な立ち回りができず、どうしても動きが重くなります。

当然ながら、個人投資家のように気軽に銘柄を乗り換えることもできません。

機関投資家はノーポジで待つことができない

さらに機関投資家の一番ツラいところは、「ノーポジで待つ」ことができない点です。

機関投資家の資産運用は「顧客がいるビジネス」なので、常に利益を出すことを顧客から要求されます。

どんな暴落相場だろうと四半期おきに決算を出さないといけない中で、常に市場平均を上回ってるか、ライバルファンドより良い成績が出せているかを厳しくチェックされます。

個人投資家であれば

と、漫画でも読んで気長に待ってることもできますが、

機関投資家は「ノーポジで何もしない」という選択肢が取れません。そんなことしたら普通に「仕事しろオイコラ」と言われます。

つまり機関投資家は「チャンスがきた時だけ勝負する」ということができないのです。

「ノーポジで待つ」ことができるのは実は個人投資家だからこその特権で、相場で大きな利益をあげる非常に重要な要素だと言えます。

飛び抜けたパフォーマンスを出せるのは個人投資家だからこそ

以上のような機関投資家の弱点を見ると、個人投資家の方が有利に思えてこないでしょうか?

機関投資家はリスク管理に非常に重きをおくので、個人投資家の感覚からするとだいぶローリスクローリターンな運用をします。

長年機関投資家として運用をしていた著者が書いた「機関投資家だけが知っている「予想」のいらない株式投資法」という本では、ファンドマネージャは「3年で2倍になる銘柄を探している」と書かれていました(これは理想論で、現実は3年で2倍株を探すのも難しい)

3年で2倍だと1年あたり+25%くらいのパフォーマンスです。

世界一の投資家とされるウォーレンバフェットの生涯投資成績の平均が年間20%程度なので、やはり数千億円以上の資金運用の世界になると、年間10〜20%なんて成績を残せたら「凄い!」の世界です。

一方で、数百万円程度を運用する大多数の個人投資家からしたら、年間20%程度なら割と普通に出せる範囲です。中には1年で資産を5倍10倍にする個人投資家も多々いますが、機関投資家でこんな成績を上げることはまずありません。

個人投資家は機関投資家にはできない立ち回りができるため、確かに爆損する人も多いですが、逆にいうと1年で資産を2倍にするような「頭抜けた成績」を出せるのも個人投資家ならではなのです。

株で成り上がった個人投資家が数多くいる「事実」がある

(テレビに出ていた時代のBNF氏)

数百万程度の資金から株を始めて、億単位にまで増やした個人投資家は数多くいます。

BNF氏やcis氏のように何百億円クラスはほんの一握りのスター投資家ですが、数億円レベルなら普通のリーマン投資家でも多くいるくらいで、そこまで珍しいものでもありません。

当然そうした成り上がり投資家たちは、細かい投資手法は違えど自身の裁量による投資で財を成しています。決してインデックス投資ではこんな成績は出せません。

このように、資産を100倍以上に増やしている個人投資家が少なくない数「実在」していることが、「アクティブ投資は市場平均に絶対に勝てない」は違う証明になっています。

確かに、”ほとんど”の個人投資家は市場平均に勝てないのは事実です。市場平均を上回るようなパフォーマンスが出せるのは個人投資家人口の上位10%程度とも言われます。

しかし、例えば「漫画家になりたい」という人に対して「漫画家になれる人なんて上位数%の一握りだからやめた方がいい」とは言わないでしょう。

上位数%の人しか稼げない世界ならば、その上位数%になれるように日々勉強して努力するのが普通です。

株も同じ。「アクティブ投資で稼げる人なんてほんの一部の才能ある人たちだけだから、やるだけ無駄」という理論は私には通じません。その一部の人になるために努力しよう!と思うだけです。

だから私は、市場平均を上回る成績を上げられるよう日々アクティブ投資を勉強&実践しています。

この記事はアクティブ投資を推奨しているわけでは決してありません。

「個人投資家であれば、市場平均に勝つのは不可能ではない」という個人的な考えをアウトプットしたものです。

現実的に8〜9割の人は市場平均に負けているのは事実で、単純にインデックス投資にしておけば良かったという結果になりがちです。

なので「株で成り上がってやる!」という強い気持ちと、投資人口上位10%を目指す根気と努力が継続してできる人以外は、シンプルにインデックス積立投資だけにして本業を頑張った方が絶対に良いです。

インデックス投資については下記記事参照。

![WorkaHolic[ワーカホリック]|キャリア×転職×仕事ブログ](https://story-is-king.com/wp-content/uploads/2017/06/cooltext247125798825633.png)