日本の「日経平均株価」や、アメリカの「ダウ平均株価」「S&P500」といった、市場全体(市場平均)を数値化したものを株価指数(インデックス)と呼びます。

株式投資は個別株で一発当てるのも夢がありますが、現実的に千を超える銘柄から業績なり将来性を分析してアタリを選別するのは庶民には無理ゲーですよね。

しかし、例えば「日経平均」という株価指数への投資であれば、日本経済そのものに投資するのと同じ意味なので、より”大きな流れを見て投資する”という点で初心者にも始めやすいです。個別株のように数百〜数千の中から銘柄を選ぶ手間もないですしね。

こうした株価指数に投資したい場合、数年単位の長期投資ならETF(※)をコツコツ積み立てるのがいいですが、私のように短期〜中期で株価指数をトレードしたい時は「株価指数CDF」という取引がおすすめです。

CFDは少額から始められるので、私はトレードの練習のためにCFD取引を常にやっています。トレードデビューには株価指数CFDがちょうどいいと感じているので、今回は初心者向けに株価指数CFDという投資のメリットデメリットなど紹介したいと思います。

(※)長期投資ならETF

長期で積立投資したいならETF(上場型投資信託)をコツコツ購入した方がいいです。ETFについては下記記事を参考にしてください。

CFDとはどんな取引?

CFDは対象商品の値動きに賭ける「差金決済取引」

CFDというのは簡単に言うと、ある対象商品に対して価格が上がるか下がるかを予想して賭ける取引です。賭けた方に動けば差額が儲けになり、逆に動けば差額が損失になります。

このように、商品そのもの(現物)を買ったり売ったりするわけではなく、あくまで商品の値動きを予想して差益を儲けるだけの取引を「差金決済取引」と言います。CFDも差金決済取引の一つです。

ほりっく

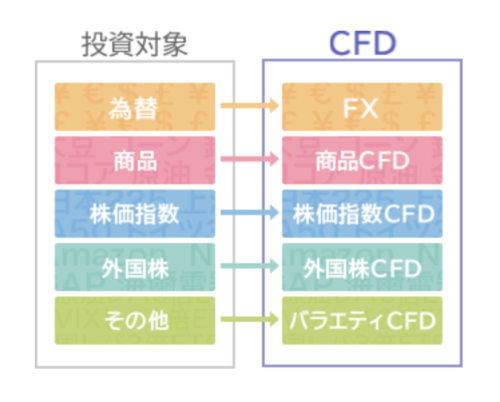

ほりっくCFDというと日経平均やダウ平均といった株価指数が人気ですが、対象商品は株価指数以外にも色々あります。

(参照:GMOクリック証券CFD)

日経平均やダウ平均など株価指数に賭けるなら「株価指数CFD」、原油やゴールド・シルバーなど商品に賭けるなら「商品CFD」といった感じで呼ばれます。

みなさんご存知のFX(外国為替取引)もCFDの一つで、FXは通貨のCFDです。

株式指数CFDなら世界中に手っ取り早く投資できる

「株式指数」に投資するということは、「市場そのもの」に投資すると同義です。

例えば日経平均株価に投資するのは日本経済そのものへの投資なので、「日本株」という大きなくくりに手っ取り早く投資できます。

もちろん国内だけではありません。今後はアメリカ経済が動きそうだと思えば、米国企業の株をあれこれ調べるまでもなく「米国の株価指数」に投資すればいいし、今後はインドや新興国がアツそうだと思えば、その国の「株価指数」を購入すれば国そのものに投資するのと同じ効果があります。

CFD取引を使えば、まさに世界中の株価指数に手っ取り早く投資することができます。例えば、CFD取引で私が使っている「 」だと、投資できる株価指数は主に以下のようなものがあります。

| 主な株価指数 | 内容 |

| 日経平均株価(日経225) | 東証一部上場の銘柄から日本代表225銘柄を選出した平均株価 |

| ダウ平均株価(米国30) | アメリカを代表する30銘柄の株価指数 |

| S&P500(米国S500) | アメリカを代表する500銘柄の株価指数 |

| FTSE100種総合(イギリス100) | ロンドン証券取引所の上位100銘柄の株価指数 |

| ドイツ株価指数(ドイツ30) | ドイツ主要30銘柄の株価指数 |

| ユーロ・ストックス50指数(ユーロ50) | ユーロ圏11カ国の上位50銘柄の株価指数 |

| 上海50A株指数(上海A50) | 上海証券取引所銘柄のうち上位50銘柄の株価指数 |

| 香港ハンセン株価指数(香港H) | 香港証券取引所の上位銘柄の株価指数 |

| Nifty 50(インドNIF) | インドのナショナル証券取引所の上位50銘柄の株価指数 |

※()内の数字は各銘柄の略称

このように、日本を始め、アメリカ、ヨーロッパ、アジア圏まで世界中に手っ取り早く投資することができます。

- 日経225

- ダウ平均(米国30)

- S&P500(米国S500)

私も基本的には、日本と米国のこの3銘柄をトレードしています。

株式指数CFDのメリットはこれだけある

「世界中の市場に手っ取り早く投資できる」という点も大きな魅力ですが、それ以外にもCFD取引にはメリットが多くあります。

CFD取引はここがイイ!

- 少額から始められる(日経平均なら2万円程度から)

- レバレッジ10倍なので少資金でもそれなりに大きく動かせる

- 「買い」だけでなく「売り」から入れるので、下げ相場でも利益が出せる

- ほぼ24時間取引できるので、勤め人でもやりやすい

【メリット1】2万円程度の少額から始められる

CFD取引は少額から投資できるのが大きなメリットです。具体的に、日経平均CFDであれば2万円程度から始めることができます(日経平均株価が2万円程度の場合)。米国のダウ平均やS&P500も2万円〜3万円程度からOKです。

GMOクリック証券CFDの取引アプリ画面。「必要証拠金」というのが投資に必要な額です。記事執筆時点だと大体2万7000円ちょっとですね。

さらに商品CFDとかだともっと安くて、例えば原油CFDなんかは2000円〜3000円程度からトレードできますよ。金(ゴールド)や銀(シルバー)も数千円程度です。

トレード経験者ならまだしも、まだトレード経験の浅い初心者だといきなり大金をベットするのは怖いですよね。CFDと似た取引で「先物取引」がありますが、日経平均先物だと最低7〜10万円くらいが必要なのでCFDの方がより小さく始められます。

私もCFDでトレードデビューした口ですが、「まずは少額からちょっと試してみたい……」という感じだったので、最初に5万円程度入れて日経平均CFDを2枚買ってみるレベルから始めました。

私はCFDトレードで食っていく人間ではないので、あくまでCFDは「トレードの練習」「お小遣い稼ぎ」「世界経済の動きを最低限把握しておくため」という感じでやっています。

※必要証拠金については記事執筆時点での金額です。対象銘柄の値動きによって多少上下します

【メリット2】レバレッジ10倍なので、少額でもそれなりに大きい額を動かせる

CFD取引にはレバレッジがかかります。レバレッジ倍率は投資対象によって違いますが、日経平均など株価指数CFDはレバレッジ10倍です。

なので、証拠金2万円で日経平均CFD1枚ポジる(買うなり売るなりベットする)と、約20万円相当を動かすことになります。

レバレッジ10倍をどう見るかは人によりますが、少額から始めるなら程よい倍率だなと私は感じています。

というのも日経平均のような株価指数は、個別株ほど値動きが激しくありません。日に5%(1000円)も動けばニュースになるくらいです。仮にレバレッジ1倍として日経平均1枚買っても、100円動いて利益/損失は100円しか出ません。100円上下する程度だとちょっと味気ないですよね。

でもレバレッジ10倍なら、証拠金2万円で日経平均CFD1枚買えば、100円動いて利益/損失が1000円くらい上下します。もうちょい奮発して証拠金20万円出して10枚買えば、100円動くだけで利益/損失が1万円動くようになります。これくらいになると、トレードにもやりがいが出てアドレナリン出てくるので楽しくなります。

後述しますが、CFDと似た先物取引だと、レバレッジが最大20倍〜30倍も掛けれてしまいます。たった7万程度の証拠金で200万相当を動かすことができてしまうので、ここまで行くとちょっとリスク高すぎですね。

私の場合は、最初は証拠金5万円入れてレバ10倍(50万相当)を動かしてみるレベルからCFDデビューしましたが、5万程度なら損失が出てもたかが知れてるし、それなりにアドレナリンも出たので十分ハマれましたよ。

レバレッジの違い

- 日経平均CFD:レバレッジ10倍

- 日経平均先物:レバレッジ最大20〜30倍

【メリット3】株価指数CFDは「売り」から入れるので下げ相場でも利益が出せる

一般的な株式投資だと、買った株が上がってくれないと利益がでません。しかしCFDなら「売り(ショートとも言う)」から入れるので、下げる方に予想して利益を出すことができます。

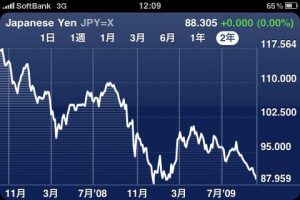

とくに今は、リーマンショックから10年くらい続いた好景気がついに終了か? というタイミングに差し掛かっています。日経平均がついに2万円切って下げ相場に転じてくると、買っても買っても下がるので利益が出ないどころか損失が増える一方……みたいな展開になる人が続出するでしょう。

そんな時に、CFD取引であれば下げ相場でも「売り」でポジションを取れば稼ぐことができます。むしろ株は上がる時より下がる時の方が急激でスピードが出るので、「売り」でアテたときの方が短期間で爆益が出ます。

「買い」しか持っていない投資に比べて、「買い」も「売り」もできる二刀流のCFDであれば儲けのチャンスは2倍に広がります。

【メリット4】ほぼ24時間取引できるので、会社員や公務員でもやりやすい

株式指数CFDは、土日を除いて、月曜〜金曜の朝7時〜翌朝8時とほぼ24時間取引が可能です。これは昼間に働いているサラリーマンや公務員には嬉しいですよね。

株式投資とかだと日中しか市場が開いてないですからね。CFD取引なら夜間もできるので副業で始めてみたい人にもぴったりです。

株価指数CFDのデメリットは?

【デメリット1】差金決済取引はある種の”マネーゲーム”でしかない

CFDは、投資対象そのものを買ったり売ったりするわけではなく、投資対象の値動きに賭けて差額を稼ぐ「差金決済取引」の一種というのは先に解説しました。

差金決済取引はいわば競馬の馬券を買うのと似ています。馬券を買っても馬そのものの所有権が手に入るのではなく、あくまで買っているのは「馬の勝敗を賭けるゲームの参加権」でしかありません。差金決済も同じで、現物資産を購入しているわけではないので、言わばテーブル上のマネーゲームに近い性質です。

なので、私は「CFDトレードで食っていく!」とか「CFDトレードで人生一発逆転目指す!」みたいなのは全くおすすめしません。それであれば、もっと堅実な投資、例えば株式指数ならETFのような現物資産を購入した方がいいです。

私も、CFDトレードは「趣味」「小遣い稼ぎ」「トレードの勉強」程度にしか資金を入れないようにしています。言わばマネーゲームと言いましたが、趣味程度ならパチンコより楽しいですし、CFDトレードしていることで世界経済の動きとかに嫌でも敏感になるので、世の中の動きを勉強するのにも役立ちます。

なので少額で始めるのなら本当におすすめ。私は10万円をどこまで伸ばせるかという「10万円チャレンジ」を一人でずっとやってましたよ。10万円なら勝てば100万以上に増えることも全然ありますし、最悪ゼロになっても勉強代と割り切れる額なので、10万円チャレンジおすすめです。

【デメリット2】レバレッジのリスク管理は重要

株式指数CFDはレバレッジ10倍で取引することになります。言わば10倍界王拳でトレードするようなものなので「無茶しすぎない」というリスク管理が重要になります。

私は少額であればレバレッジ10倍はありがたいと思いますが、例えば証拠金1000万円入れて1億円を動かすみたいなCFDトレードはしません。1000万円も使えるのであればETF現物(言わばレバレッジ1倍)を買うか、やってもETFの信用取引でレバ3倍くらいが限界です。

あなたにとっての「大金」をレバレッジ10倍で取引するのは、少なくともトレード初心者にはおすすめできません。

ただ、レバレッジ取引はうまく使えるようになると資産を増大させる最強の武器にもなります。そのためには「リスク管理」のスキルが必要ですが、これも本やネットで勉強しても意味なくて、実戦で何度も負けて痛い目を見ながら上達させていくしかありません。

その意味でも、初心者こそ少額で(致命傷にならないレベルで)何度も負けてキズを負いながら身体で覚えていく方が上達が早いですね。とにかくレバレッジ取引は、まずは少額から始めてみることが大事です。

株式指数CFDと先物取引との違いは?

CFD取引と似ているのに「先物取引」というものがあります。日経平均であれば「日経225先物」という商品があって、CFDと同じように「買い」と「売り」でベットすることができます。

先物取引も、CFDと同じ差金決済の一つで、投資対象の現物を買うわけではなく価格予想ゲームである点は同じです。では何が違うのかというと、最も違う点は「取引サイズ」です。

CFDと先物取引の違いを表にしてみると以下の通りです。

| 日経平均CFD | 日経225先物mini | |

| 取引倍率 | 10倍 | 100倍 |

| 最低証拠金 | 約2万円 | 7〜9万円 |

| レバレッジ | 10倍 | 最大20〜30倍 |

| 取引期限 | なし | 限月あり |

| 取引時間 | 8時30分〜翌7時 | 9時〜15時15分 16時30分〜翌5時30分 |

日経平均の先物には「日経225先物」と「日経225先物mini」の2商品ありますが、ここでは個人投資家向けの日経225先物miniで比較します

日経225先物ミニは取引倍率が100倍つまり、ポジション1枚持つと日経平均株価を100枚持っているのと同じ状態になります。

1枚持つのに必要な最低証拠金が7〜9万円程度、それで200万円相当(日経株価2万円として×100倍)を動かせるので、最大レバレッジは20倍〜30倍になります。

取引サイズの違い

- 日経平均CFD:元手2万円からレバ10倍(20万円相当)を運用可能

- 日経225先物mini:元手7〜9万円から最大レバ20〜30倍(200万円相当)で運用可能

日経225先物miniの方が動かす額が大きくなりやすいので、どうしてもリスクが高くなります。先物市場は上級者や大口投資家・機関投資家たちの戦場なので、個人的には先物でトレードデビューするのはおすすめしません。CFDで少額からデビューする方が安全ですね。

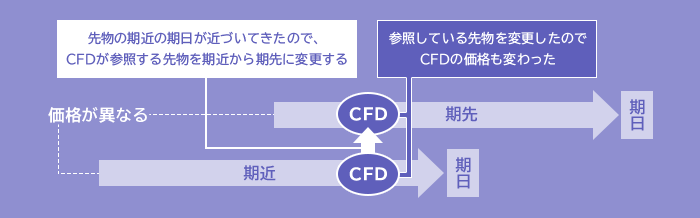

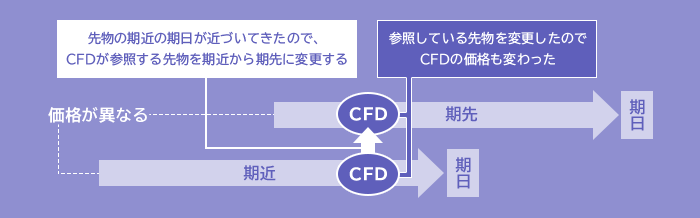

また、先物取引には「限月」というポジションの持ち時間ルールがあり、限月の第二金曜日(満期)を超えてポジションを持つことができません。つまり長期で持ち続けることができないという特徴があります。

(参照:GMOクリック証券CFD)

CFD取引には限月ルールがないので、持とうと思えば長期で持つこともできます。レバレッジ取引で長期で持つのはあまりおすすめしませんが、「取引期限がない」という点でもCFDの方がシンプルで分かりやすいと言えるでしょう。

株式指数CFDを始めよう!おすすめの証券会社・取引アプリ

というわけで、株価指数CFDの魅力とデメリットなど紹介しました。何度も言いますが、まずは少額から始めてみてトレードの感覚を知ってみるのがいいです。そうすれば自分が上手いか下手か、才能も有無も知れたりします。

まぁ99%の人は最初は資産を減らすでしょう。相場はそんなに甘くないので。なので最初は勉強代と割り切れる額で、5万円〜10万円くらいで始めてみてはいかがでしょうか。

CFDでおすすめの証券会社ですが、圧倒的に「GMOクリック証券CFD」がおすすめです。

CFD取引では業界No1ですし、私の知る範囲でCFDトレードしている人は大体GMOクリック証券使ってるイメージです。だから私もココにしました。

公式サイト:GMOクリック証券CFD

ガッキー(新垣結衣)のテレビCMで有名なところですね。

GMOクリック証券のCFDは、とにかく取引アプリが使いやすいです。取引画面やらインターフェースが直感的に分かりやすいので、投資初心者でもすんなり入れます。

のアプリ(iClick CFD)の画面。FXと似た感じなので、FX経験者ならすぐ使いこなせるでしょう。

ちなみに「BID(売り)」/「ASK(買い)」です。板取引ではないので、買い注文も売り注文もシンプルです。

まぁアプリの使い方については実際に触ってればすぐ分かります。

投資は100冊本を読み込むよりも、実践 & 実践 & 実践を繰り返した方が100倍速で上達するので、まずは何より始めてみることです。

![WorkaHolic[ワーカホリック]|キャリア×転職×仕事ブログ](https://story-is-king.com/wp-content/uploads/2017/06/cooltext247125798825633.png)