「日経平均」を買うってどういうこと?

投資を始めたばかりの人は多分誰でも最初に浮かぶ疑問です。この記事ではそんな初心者向けに「日経平均株価の買い方」について解説していきます。

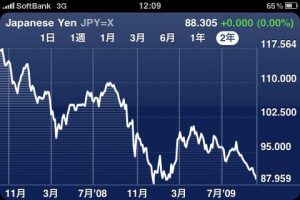

「日経平均株価」とは、東証一部に上場している約2000銘柄の中から選定された225銘柄の平均株価です。要するに日本を代表する大企業たちの平均株価であり、日経平均株価は日本の景気そのものを表す指標とされています。

あくまで225社(銘柄)の平均数値のことなので、厳密にいうと「日経平均株価」という株があるわけではありません。

では、「日経平均を買う」とはどうするのか? というと、

日経平均株価と連動する(同じように値動きする)ように作られた金融商品を買うということになります。

具体的には、日経平均株価(と連動する金融商品)を売買する方法は主に3種類あります。

日経平均の買い方

- 日経平均ETF(投資信託・インデックス)を売買する

- 日経平均先物を売買する

- 日経平均CFDを売買する

下記では、この3つの取引方法について詳しく紹介していきます。

また、先に私個人のおすすめを言っておくと、

- 長期投資なら日経平均ETF

- 短期〜中期トレードなら日経平均CDF

に投資するのがおすすめです。

買い方1:日経平均ETF(投資信託・インデックス)を買う【長期投資向け】

積立投資などある程度長期間の保有を考えている場合は、上場型投資信託である「ETF」を購入する方法がおすすめされます。

投資信託? ETF? という人のために簡単な用語解説を挟んでおきます。

メモ

- インデックス(指数)

……市場平均を示す指数のこと。日本株なら日経225、アメリカ株ならダウ平均やS&P500といった指数がある。インデックスへの投資は、市場全体への投資を意味する。 - 投資信託

……投資家から集めたお金をプロの専門家が投資・運用する金融商品。専門家の裁量で投資するタイプを「アクティブファンド」、市場平均(インデックス)に投資するタイプを「インデックスファンド」という。 - ETF(上場型投資信託)

……東証などに上場している投資信託。つまり市場平均(インデックス)を株と同じように市場で買ったり売ったりできる。指数は株だけでなく、債権やREIT(不動産)、通貨、商品など色々ある

長期のインデックス投資なら日経平均ETFを買おう

自分の判断で個別株をあれこれ買うのではなく、シンプルに市場平均に投資する手法を「インデックス投資」と言います。つまり日経平均の指数(インデックス)への投資は「日本株全体への投資」と同義になります。

長期でコツコツ資産運用するなら今の時代は圧倒的にインデックス投資が主流なので、日本株に投資していきたいなら日経平均のインデックスをコツコツ積立投資していくのが王道でしょう。

インデックス投資というと、銀行や証券会社の投資信託を買ってしまう人も多いのですが(とくに高齢者ほど)、銀行や証券会社の投資信託は手数料や信託報酬がバカ高すぎるのでおすすめできません。

そこでおすすめなのが、株と同じように取引市場で自由に取引できる「ETF」です。

ETFならネット証券を使えば取引手数料や信託報酬も格安ですし、株と同じように自分の好きなタイミングで買ったり売却したりできるので自由度が全然違います。

なので、長期投資であればネット証券で日経平均に連動するETFをコツコツ購入していくのがいいでしょう。

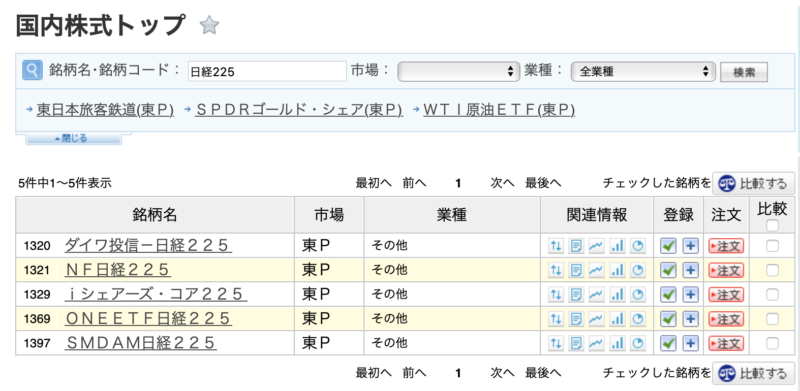

日経平均に連動するETFは複数ある。おすすめ銘柄は?

「日経平均のETF」という商品は、実は一つではなく複数あります。色んな運用会社が日経平均と連動する金融商品を作っているので、その中から選んで購入する必要があります。

代表的な日経平均ETFは以下の通り。

| 銘柄名 | 運用会社 | 信託報酬 |

| ダイワ投信 – 日経225(1320) | 大和証券投資信託委託 | 0.16% |

| 日経225連動投信(1321) | 野村アセットマネジメント | 0.22% |

| iシェアーズ 日経225ETF(1329) | ブラックロック・ジャパン | 0.13% |

※()内の数字は証券コード

この3つは人気も高いので出来高(取引量)が多く、安心して投資できると思います。

ちなみに出来高でいうと野村アセットマネジメントの「日経225連動投信」が国内トップなので、私はこちらのETFを購入しています。

私は楽天証券を使っていますが、「日経225」などで銘柄検索すればいずれも出てきますよ。

どの銘柄も日経平均の動きと連動するように作られている商品なので、信託報酬など細かい点を除けば大体同じです。

これらETFは日経平均の価格と完全一致となるわけではなく、日経の動きに付いていく商品になります。なので日経平均株価自体とは誤差がありますし、ETF銘柄ごとでも微妙な価格差があります。

日経平均ETFのデメリットは短期トレードには不向きなこと

ETFは基本的に長期保有に向いているので、短期トレードで利益を出したい人には不向きです。理由としては以下が挙げられます。

ETF投資のデメリット

- 値動きが緩やか

- 「売り」から入ることができない

- 株式市場の時間帯(9時〜15時)でしか取引できない

まず第一に、日経平均ETFは市場平均なので個別株ほど値動きが激しくありません。短期間で大きく下がったり最悪倒産して紙くずになることはないのでリスクは低いですが、その反面、短期間で大きく上がることもありません。

個別株なら数年で10倍になる株も珍しくないですが、日経平均が数年後に10倍になっている可能性は限りなくゼロに近いです。

また、ETF現物は空売りができないので下げ相場で儲けることができません。売りでは入れないということは、下落トレンドになった時に短期トレードではリバウンドを狙うしかなく、かなり厳しくなります。

(一応、日経平均と値動きが逆相関するよう設計された「インバース」という商品もありますが、正確に対称的な動きをするわけでない)

最後に、ETFは市場で取引するので株式市場が開いている午前9時〜15時の間でしか取引できません。夜間に売買できないので、この時点で会社員や公務員にはキツいでしょう。

以上の理由から、日経平均ETFは長期目線でコツコツ投資していきたい場合に向いている商品です。

長期で積立するなら

ほりっく

ほりっく日経平均CDFはレバレッジをかけることができ、空売りもでき、夜間でも取引できるので短期〜中期トレードにおすすめです

買い方2:日経平均先物(日経225先物)を買う【短期投資向け】

「先物取引とは?」という点について詳しくはここでは割愛しますが、

ものすごい簡単にいうと「価格が上がるか下がるかを予想するゲーム」と言えます。現物株のように、株そのもの(現物)を買ったりするわけではありません。

例えば日経平均先物であれば、一定額の証拠金をベットし、日経平均の価格に対して「上がるか/下がるか」を予想して賭ける取引というイメージ。「買い」に賭けても現物を買っているわけではないので株主になれるわけでもなく、単純に価格が上がったらその差額分の利益が得られるだけ。下がればそのぶんを損するだけ。

このように、現物そのものを買うわけではなく、価格の上下値動きの差額を稼ぐだけの取引を「差金決済取引」と言います。先物取引も差金決済にあたりますね。正直にいうと株式投資というより「ギャンブル(マネーゲーム)」に近い性質です。

そのほか、先物取引には「限月」という特徴的なルールがありますが、これは後述します。

レバレッジあり/売りからも入れるので短期トレード向き

日経平均先物のメリットは、

- レバレッジをかけて取引できる(約20倍)

- 売りからも入れるので下げ相場でも儲けられる

- 夜間も取引できる(9時〜15時15分、16時30分〜5時30分)

という3点が大きいです。

日経平均先物は、証拠金をもとにレバレッジをかけて取引できます。レバレッジは時期によって変動するのですが、約20倍程度のレバレッジをかけて取引できます。

10万円の資金を用意すれば200万円分の取引ができるので、ボラティリティ(値動きの幅)が緩やかな日経平均でも短期間で大きく(20倍の速度で)儲けることができます。

ただし逆にいうと、短期間で大きく負ける可能性もあるので注意です

また、日経平均先物取引は「売り」から入ることもできます。つまり例えば、日経平均20,000円の時に「売り」でベットし、19,900円へ下落した時に決済すれば差額100円幅が利益をとして取れます。

先物のように「売り」で入れる取引は、景気低迷して株が下落相場になってしまった局面でも関係なく利益が出せるのが強みですね。

最後に、日経平均先物は夜間でも取引可能です。国内市場が開いている9時〜15時15分のほか、夜間も16時30分〜翌5時30分まで取引できます。先に紹介したETF現物と違って、会社員でも夜にトレードを楽しめるのがメリットですね。

日経平均先物には「日経225先物(ラージ)」と「日経225先物mini」の2種類ある

日経平均先物には「ラージ(普通)」と「mini(ミニ)」という2種類があります。違いは簡単にいうと「取引サイズ」ですね。

従来の日経225先物(ラージ)は1口あたりの取引に結構な資金が必要なので、「もう少し少資金でも取引できるように」とミニサイズの「日経平均mini」が新しくできました。

ラージとミニの違いを表でまとめてみましょう。

| 日経225先物(ラージ) | 日経225mini | |

| 取引倍率 | 1000 | 100 |

| 最小証拠金 | 70万〜90万円 | 7万〜9万円 |

| 呼値(価格の刻み) | 10 | 5 |

| レバレッジ | 最大20倍〜30倍 | 最大20倍〜30倍 |

概ね、従来の日経225先物を1/10のサイズで取引できるのが日経225miniですね。

以前までは日経225先物を1枚ベットするのも数十万円の証拠金が必要でしたが、miniであれば1/10(10万円程度)の証拠金で始められるので、個人投資家でも格段に取引しやすくなりました。

レバレッジが結構かかるので、日経平均の先物取引を始めるなら日経225miniで少額から始めてみることをおすすめします。

日経225先物取引には「限月」というルールがある

日経先物に限らず、すべての先物取引には「限月(げんげつ)」という特殊なルールがあります。

これは簡単にいうと「持ち時間ルール」のようなものです。先物取引で「買い」または「売り」のポジションを取ると、そのポジションには漏れなく「限月」というポジションの持ち時間が設けられます。

この限月は3月、6月、9月、12月で設定されています。

例えば6月限の先物を買ったり売ったりした場合、6月の第二金曜日が満期となり、この満期までに取引を清算しなければいけないルールになります。

この満期が持ち時間のリミットになるので、どんなに含み損を抱えていても満期がきたら強制決済でタイムアップになります。

この限月はいわば「持ち時間が決まっている」ようなもので、ETFの現物取引のように「ずっと持っているということができない」ということですね。デイトレや数日単位の保有であれば、そこまで限月ルールを気にする必要はありません。期間内なら自由に売買できるので。

問題は先物を長期保有したい場合です。長期保有するのであれば、例えば6月限ターンの先物を満期前に一度売って清算し、次の限月ターンの先物を再び買い直す……ということをする必要があります。

このように満期日をまたぐたびに一旦売って・また買い直してを繰り返すと、その都度手数料もかさむし、売るたびに利益確定扱いとなって税金が発生する可能性があるので非常に効率が悪いです。

もし、日経先物のようにレバレッジをかけた差金決済取引で長期トレードをしたい場合は、次で紹介する取引期限のないCFD取引の方がおすすめです。

買い方3:日経平均CFDを買う【短期〜長期投資向け】

個人的に、長期積立投資以外で日経平均を売買するならおすすめなのが「CFD取引」です。

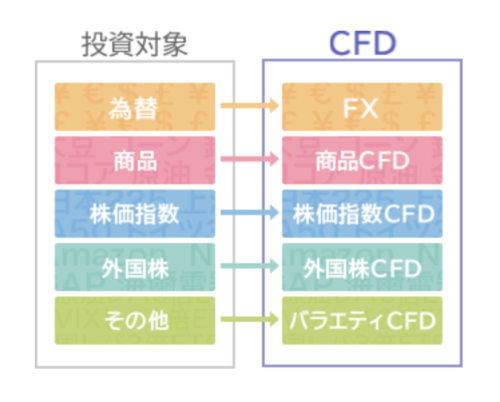

CFDは、先に紹介した先物取引と似ていて、一言で言ってしまうと「価格が上がるか下がるかを賭けるゲーム」といったイメージです。商品現物を取引するわけではなく、価格が上がるか下がるかに賭けて差額が損益になる「差金決済取引」の一つです。

CFDの特徴|先物取引との違いは?

CFD取引の特徴

- 世界の主要な株価指数(日経平均、ダウ平均……)、途上国の株価指数(インド、フィリピン……)、ゴールドや原油など商品、外国の個別株など、世界中のあらゆる金融商品に投資できる

- 「買い」でも「売り」でも利益が出せる

- 少額資金から投資が可能(最小だと2000円くらいからでもOK)

- ほぼ24時間取引可能なので会社員でもハマれる

- レバレッジ取引が可能(業者によるが10倍〜20倍程度)

CFD取引の良いところは、世界中の株価指数に投資できたり、ゴールド/シルバー/原油といったコモディティ(商品)にも投資できるところですね。指数から商品から個別株までとにかく投資の幅が広いです。

また通貨にもCFD取引があって、それが皆さんご存知の「FX」です。FXは”通貨”のCFD取引ですね。

なので、通貨を買ったり売ったりして差益を稼ぐFXと同じことが、株価指数やコモディティ(商品)でもできるいうとイメージしやすいでしょうか。

参照:GMOクリック証券CFD

CFDは差金決済取引(現物を買うわけではなく、あくまで価格の上下に賭けて差額を稼ぐ取引)という点で先物取引と似ていますが、CFDと先物の主な違いを日経平均で比較してみると以下の通りです。

| 日経CFD | 日経先物 | |

| 最小証拠金 | 2万円程度 | mini:7〜9万円 ラージ:70〜90万円 |

| 取引時間(月〜金) | 8時30分〜翌7時 | 9時〜15時15分 16時30分〜翌5時30分 |

| レバレッジ | 10倍 | 最大20倍〜30倍 |

| 取引期限 | なし(長期保有可能) | あり(限月までに要決済) |

※日経平均CFDの比較です。商品によって最低証拠金・取引時間・レバレッジは違います

CFDは少額資金から投資を始められる!

CFDと先物取引の大きな違いは、CFDはより少額から始められる点です。

日経平均であれば、先物miniでも1枚買うのに最低7万円程度が必要ですが、日経平均CFDなら2万円程度から購入できます。さらに原油などの商品CFDであれば2000円とかから購入できます。

私が利用している「GMOクリック証券CFD(CFD取引では業界トップ)」では、日経平均はレバレッジ10倍なので、2万円投資して20万円分の取引ができるイメージ。これなら初心者でも始めやすいですよね。

日経先物はレバレッジ約20倍なので、ハイレバのリスクが低い点でもCFDの方が初心者向きです。

GMOクリック証券CFD(アプリ)の取引画面です。記事執筆時点で必要証拠金は「20,422円」ですね。

初心者は最初に5万円くらい投入して50万円分(レバ10倍)を動かして慣れてみると良いですよ。元手5万円程度なら失敗して最悪ゼロになっても勉強料だと割り切れるので。

画面上部にデカデカと【BID(売り)/ASK(買い)】と、注文画面もFXと似ていますね。初心者でも直感的に操作できるので非常に使いやすいアプリです。

個人的に「取引アプリの使いやすさ」は初心者が投資を始めるのに非常に重要だと思っていて、その点でGMOクリック証券CFDのアプリはめちゃくちゃ分かりやすくてシンプルで高評価です。

その点、FXやCFDなんかは非常に分かりやすいインターフェースなので初心者にもとっつきやすく、簡単に始められます

CFDは中期〜長期投資も可能

先物取引には限月(持ち時間ルール)があるので長期保有ができませんが、CFDには限月がないので長期保有が可能です。

「日本株は今後数年で下落するだろう」と思えば日経平均CFDを「売り」でずっと持っていればいいし、「これからはインドがアツい!」と思えばインド株指数CFDを「買い」でずっと持っていることもできます。

限月ごとに手仕舞いしなければいけない先物取引よりも、もっと大きな時間軸のトレンドに投資できるのはCFD取引の強みですね。

ただ、レバレッジ取引になるので私は年単位の長期保有にCFDを使う気にはなりません。CFDはあくまで短期〜中期の「トレード」に使っています。

積立投資のように年単位で長期保有していく投資スタイルであれば、レバレッジをかけたCFDよりもETF現物を購入して堅実に資産運用する方がおすすめですね。

CFD取引にデメリットはあるの?

「デメリットのない商品なんて疑った方がいい」ということで、CFD取引のデメリット面にも触れておきます。

CFD取引のデメリットというかリスクは、やはりレバレッジ取引であることです。

日経平均のような株価指数ならレバレッジ10倍、原油やゴールドのような商品指数ならレバレッジ20倍になります(GMOクリック証券CFDの場合)。

いわば10倍〜20倍界王拳を使って取引するので、勝てば10倍のスピードで資産が増えますが、逆に負けると10倍のスピードで資産が減ります。そして口座資金が底を突いて証拠金が足りなくなれば強制決済(ロスカット)されます。

全力ベットで負けが続くと、一瞬で資産が1/2や1/3になっていきます(私も経験済み……)。なので、初心者は最悪ゼロになってもいい金額で始めることを全力でおすすめします。

仮に5万円で始めてもレバ10倍で50万円相当を動かせるので、それなりのスリルは味わえます。しくじってゼロになっても5万程度なら勉強代と割り切りましょう。

レバレッジ取引においては「リスク管理」のスキルが重要になりますが、これも本やネットで勉強しても意味なくて、実戦で何度も負けて痛い目を見ながら上達させていくしかありません。その意味で、初心者こそ少額で(致命傷にならないレベルで)何度も負けてキズを負いながら身体で覚えていく方が上達が早いです。

レバレッジ取引のリスク自体はCFDに限った話ではなく、株の信用取引や先物取引でも同じことです。先物なんかレバ20倍とかなのでよりリスクは高いですしね。

CFDに関しては下記記事でも詳しく説明しています⬇︎

日経平均株価の3つの買い方まとめ

日経平均の3つの買い方

- コツコツ長期投資するなら「日経平均ETF」を積立投資するのが吉

- レバレッジ高めで短期トレードするなら「日経平均先物(ラージ/mini)」で勝負【中級者以上向け】

- 少額資金から日経平均の短期〜中期投資を始めたいなら「日経平均CDF」がおすすめ【初心者でも始めやすい】

以上、「日経平均株価の買い方」について代表的な方法を3種類紹介しました。

投資を始めるにあたって日経平均で売買デビューするのは非常におすすめです。

長期投資ならもう日経平均のようなインデックス(指数)に投資するのが王道ですし、短期トレードするにしても初心者が数千もある個別株の中からアタリを見極めるのは土台不可能なので、日経平均のような市場全体の”大きな動き”に賭けてみる方がやりやすいからです。

ちなみに私の場合は、ETFをコツコツ積み立てて長期投資しつつ、余剰資金でCFDトレードをして遊んでいます。

(日経平均を「売り」で儲ける方法は下記記事にまとめています)

![WorkaHolic[ワーカホリック]|キャリア×転職×仕事ブログ](https://story-is-king.com/wp-content/uploads/2017/06/cooltext247125798825633.png)