私はトレード初心者には少額からのCFDトレードをおすすめしているのですが、CFDのような証拠金取引と聞くと投資初心者が抱きがちなのが「トレードに負けて借金背負って破産……」みたいなイメージです。

例えば、皆さんご存知のFXありますよね。FXは「通貨のCFD」になるわけですが、「FX 破産」などで検索すると、FXに手を出したばかりに借金地獄に落ちたエピソードが死ぬほど出てきます。

こういう過激なエピソードばかりがネットに出回るので、トレードをよく知らない人はCFDトレード(FX含む)に対して「一歩ミスれば借金になる」みたいな印象を持ってしまうのですが、

先に結論から言っておくと、

CFDトレードで借金になることはほとんどありません。

負け続ければ投資した金額が限りなく0になることはあっても、0以下のマイナスになる(=借金を背負う)というケースは”ほぼ”ないのです。

”ほぼ”というのは「可能性はゼロではないが……」ということですが、その点はこの記事で詳しく説明します。ただ、普通にトレードしていれば借金になる可能性は低いと最初に言っておきます。

借金を過度に恐れてCFDトレードに躊躇している人は、この記事を読んで正しい知識を身につけてください。

CFDトレードで借金になることがほとんどない理由は「強制ロスカット」があるから

国内の取引業者でCFDトレードする場合、元本以上を失って借金になるケースはほぼありません。なぜなら、国内証券会社は「強制ロスカットシステム」が採用されているからです。

強制ロスカットとは、投資家保護を目的としたシステムです。

簡単に言うと「これ以上ポジションを持ち続けるとマイナスになる(借金になる)時点で、証券会社が強制的に保有ポジションを解消するシステム」のことです。

つまり口座残高が0になる前に強制終了させることで、マイナス(借金)にさせないための仕組みですね。

ほりっく

ほりっく簡単に言えば、0よりも余裕のある時点で強制ロスカットが執行されるようになっています

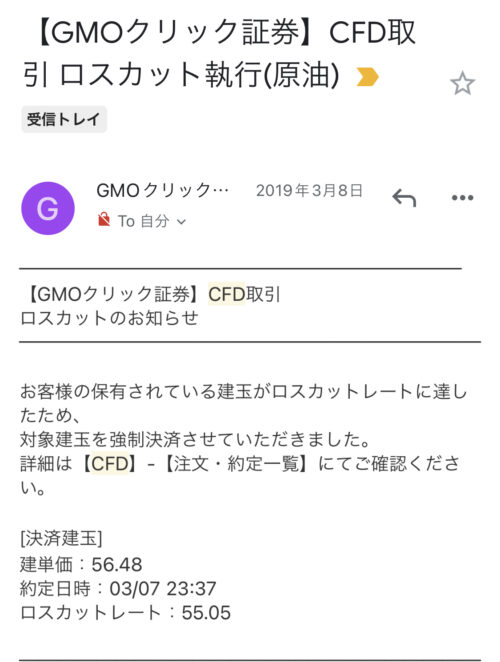

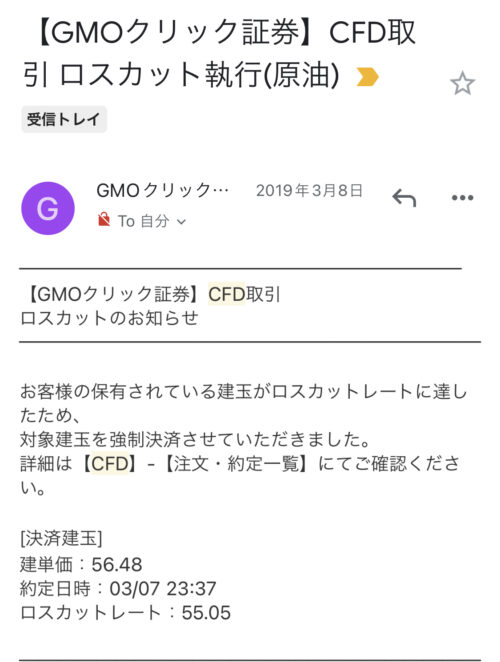

例えば、私が利用しているGMOクリック証券CFD

「お客様が保持されている建玉がロスカットレートに近づいてまいりました。

ロスカットレートに達すると、対象建玉を強制決済させていただきます」

本来、このアラートメールが来た時点で、相場は自分の予想とは逆に動いていることは明確です。潔く負けを認めて、この時点で自主的に損切りをした方が傷が浅く済むことがほとんどですね。

もしこのまま相場が逆に動き続けてロスカットレートに達してしまうと、証券会社による強制ロスカットが行われます。

「お客様の保有されている建玉がロスカットレートに達したため、対象建玉を強制決済させていただきました」

強制ロスカットされると持っていたポジションはなくなり、その時点での含み損が確定します。

当然ながら資産は大きく減りますが、ゼロましてやマイナスになることはありません。マイナスにさせないための強制ロスカットなので。

このように、国内証券会社には強制ロスカットシステムがあるため、CFDトレードをしていて借金を背負うケースというのはほとんど起こりません。

と言うと、疑問に思いますよね。

「じゃあなんでFXとかで借金する人がいるの?」

この点について次で説明します。

CFDトレードで借金(マイナス)になる3パターン

CFDで借金を背負うケースはそうそうないですが、可能性はゼロではありません。これは言い換えれば、「強制ロスカットが正しく機能しない可能性」と言えます。

この強制ロストカットが機能せずに損失がマイナス圏に突入してしまうケースは、そうそう起きないものの(頻繁に起きてたらその業者潰れます)、事実として稀に起こり得ます。

そのパターンはいくつかあります。

1. ロスカット注文が追いつかないレベルの相場急変が起きたケース

相場が急激に動くような場面では、注文が殺到して強制ロスカットが値動きに追いつかないケースがあります。

例えば100円で強制ロスカットになるはずなのに、急激に価格が下落したせいでロスカット注文が約定したときには98円まで下がっていた……なんてパターン。

強制ロスカットもシステムとは言え、一つの「注文」なので必ずしも即時決済されることはありません。注文が殺到しすぎると反映が遅れ、ロスカット注文発注→約定までの10秒〜20秒の間に価格がロスカットレートを超えていってしまうのです。

GMOクリック証券の公式サイトでも、この点は注意として記載されています。

相場の変動により、ロスカットレートから乖離して約定する場合があり、その結果、損失額が証拠金の額を上回る可能性があります。

公式HPGMOクリック証券CFD

とはいえ、強制ロスカットが間に合わないほど急激な価格変動が起こることは稀です。それこそ災害や戦争、国際問題など相当な「事件・事故」が起きたときくらいです。

CFDには色々なトレード対象(株価指数CFD、商品CFD、個別株CFDなど)がありますが、この相場の急変が比較的起きやすいのが通貨のCFDである「FX」ですね。

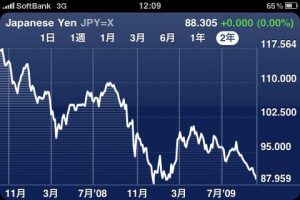

例えば、誰もが忘れない大事件でいうと2015年1月15日に起きたスイスフランショックです。

(スイスフランショック時のチャート)

詳しくはググって欲しいのですが、スイス中銀が国策であった金融政策を突如中止すると発表したことで歴史的な大暴落が起こった事件です。

上記のチャートは分足チャートではなく「週足」のチャートです。週足でこれほど意味不明レベルのチャートはそうそうお目にかかれません。

こうした急激な価格変動が起きるとき、価格は「下がる」というより「吹っ飛ぶ」と表現する方が正しいです。値がワープするのです。ロスカット注文を途中に入れてあっても、注文なんか通りません。

ようやくロスカット注文が通った頃には、価格はロスカットレートをはるかに超えていて証拠金を大きく上回る損失が生まれてしまいます。

事実、スイスフランショックのときもロスカットが効かずに借金地獄に追い込まれた屍が大量に生まれました。

参考スイスフラン騒動で大儲けした人と大損した人の阿鼻叫喚の叫びまとめ #fx

とはいえ、繰り返しますがこれほど(強制ロスカットが間に合わないほど)の価格変動は、そんなに頻繁に起こるものではありません。

可能性は確かにゼロではないですが……なんと言うか、無理に例えるなら「関東大震災が起きる確率あるから東京に住むのやめるのか?」というレベルの話だと思います。

2. ポジションを持ったまま土日を挟み、その間に価格が大きく動いた場合

FXも含めCFD取引は土日は市場がお休みなので取引できません。

例えば、ポジションを保有したまま土日休みを挟むと、もし土日に突発的な重大出来事が起きて急激に値動きした際に、金曜日の終値と月曜の開始値に大きく差が生まれることがあります。

とくに、FXは中東市場が土日も開いている(=つまり値動きしている)ため注意が必要で、土日に何か為替に影響を与えるニュースが出ると、月曜の取引開始時に窓が開くことが比較的多いです。

例えば、ドル円相場で金曜日に100円で市場が終了したとします。強制ロスカットレートが99円だったとして、土日にアメリカで悪影響ニュースが出て売り気配が強まると、月曜の市場が開いたときには98円で取引スタートしたとします。

その際はロスカレート99円を飛び越えて98円でロスカット執行されるので、想定外のマイナスが出てしまう……というわけですね。

海外業者で超ハイレバでもしていない限り、多少の窓が開いたくらいで深刻な損失を被ることなんてあまり考えられません

3. 業者のシステム遅延やトラブル

ネット取引が主流になった現代では、システム障害やサーバートラブルといったコンピューターリスクがつきものになっています。

頻繁に起きることはないものの、大事な場面でサーバーダウンしたり通信速度遅延が起きたりすると、ロスカット注文が通らない、あるいは約定が遅れるといったケースがあります。その結果、本来の強制ロスカットレートとは離れた位置で約定してしまい、マイナス(借金)を被るケースもあります。

そして、こうした業者側の通信回線・システム障害によって発生した損失については、業者は責任を負わないことになっています。

詳しくはお使いの会社の約款を見て欲しいですが、例として私が利用している では「免責事項」にしっかり記載されています。

第 7 条(免責事項)

(4)通信回線及びシステム機器等の瑕疵または障害(天災地変等不可抗力によるものを含みます)、通信速度の低下または通信回線の混雑、コンピュータウイルスや第三者による妨害、 侵入、情報改変等に起因した本アプリケーションの利用不能、情報の伝達遅延、誤謬又は 欠陥、本アプリケーションからの取引注文の発注不能又は受託不能、正常に受託した取引 注文の執行不能、誤執行、または執行遅延により生じた損害。

こうした業者側のシステムリスクが存在するので、取引に使う業者はなるべく大手の通信インフラが整ったところにした方がいいです。

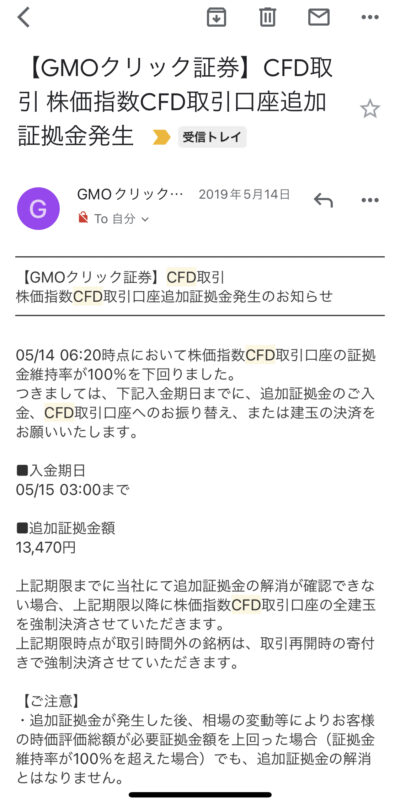

よく聞く「追証(おいしょう)」は借金のことではない

よくFXが描かれた漫画などで、価格暴落をうけて

『追証が発生しました。○月○日までに○○万円の追加証拠金を入金してください』

みたいな通告メールが証券会社から届いて、絶望に震えた投資家がカードローンで借金して追証を払う……みたいなシーンをよく見ますよね。

この「追証(おいしょう)」という存在が、あたかも借金かのようなイメージを持たれがちなので説明を加えておきたいのですが、

追証は「=借金」ではありません。

FXを含むCFD取引、あるいは先物取引のような”価格予想ゲーム”に参加するには証拠金というお金を差し出す必要があります。この証拠金に必要な額は、業者によって、取引する商品によって違います。

例えば、私が利用している で日経225CFD(レバ10倍)をトレードしようとしたら、常に取引金額の10%以上の証拠金を口座に用意しないといけないルールになっています。10%の最低証拠金を用意することで、その10倍のレバレッジで取引ができるということです。

しかし、相場が逆に動いて含み損を抱えると、口座にある証拠金の額も減少しますよね。そしてルールである「取引金額の10%」以下まで証拠金が減ってしまうと、

『証拠金が不足しています。取引を続けるには至急対応してください』

という通知メールが証券会社から届きます。この通知メールを専門用語で「マージンコール」と言います。

実際のメールがこんな感じです↓

長いので要約しますね↓

要するにこういうこと

証券会社「お前の口座の証拠金がいま取引している金額の10%以下になっているから、指定の時間までに以下どちらかの対応をしろ」

- 証拠金が取引金額の10%以上に回復するよう追加で入金しろ

もしくは、

- 保有中のポジションを必要分、決済して損失を確定しろ(=口座の証拠金額が回復する程度に現金化しろということ)

もし指定の時間までに対応しなかったら、保有ポジションを全て強制的に決済するからヨロシク」

口座の証拠金が不足すると、投資家は「証拠金を足す(追加証拠金/追証)」か「ポジションを決済して損失を確定する(=現金化する)」かの2択を迫られるわけですね。

そこで「すぐにポジション決済して損失を確定する」という選択をすれば、資産は大きく減ってしまうけれども0以下の借金になることはありません。

しかしダメな投資家ほど、こう考えてしまうのです↓

(今ポジションを決済したら含み損の○○万が確定してしまう……。もう少し我慢すれば、もう少し待てばきっと価格は戻るはず……! もう少し待てばきっと……!!)

ポジションを保有し続けるためには、取引金額の10%以上になるよう証拠金を追加入金しなければなりません。でも手元にもうお金はない。そうだ……カードローンを使えば……!!

こうして、借金してまで追証を払う(ポジションを持ち続ける)人が出てくるわけですね。

で、追証を払って一時的に証拠金が回復しても、そこからさらに相場が逆行して含み損が拡大すると再び追証が発生するわけです。そしてまたカードローンで借金をして……という地獄の無限ループ。

繰り返しますが、追証発生=借金確定ではありません。追証発生した時点で負けを認めて、ポジションを捨てる=損切りすれば済む話なのです。その際のポジション決済によって口座残高が0以下のマイナスになることはありません。

でも、多くの人が人間心理として目の前の損失を避け、

「もう少し待てば価格は戻るはず!マイナス100万の損失を確定させるくらいなら、10万円の追証を払って価格回復するまで延命するぜ!」

という根拠のない期待しすがりついて借金してまで追証を払うわけです。

こうしたケースは、完全にその人の自己判断(自己責任とも言う)による借金です。損切りすればいいだけの話なので、追証発生=借金という認識は違います。

CFDトレードで借金リスクを最低限にするための対策

必ず「ストップロス注文」を入れておく

「ストップロス」とは、強制ロスカットレートよりも前に「この価格になったら損切り」という任意のロスカット予約注文のことです。

ストップロスはトレードをする上でリスク管理的に絶対に欠かせないものであり、プロのトレーダーでストップロスを置かない人はまずいません。

ポジションを持つときは必ず「この価格になったら損切りする」と損切りラインを予め決めておき、そこにストップロス注文を出しておくこと。

ストップロスさえちゃんと置いていれば、本来は強制ロスカットラインまで行くこと自体がそうそうないのです。

海外業者を使ったハイレバ(高すぎるレバレッジ)で取引しない

とくにFXですが、海外業者を使ってレバレッジ100倍で取引するみたいな無謀なことはやめましょう。レバレッジが高くなるほど、ほんの小さい値動きでも損失が大きくなります。

上記で説明した通り、強制ロスカットは確実にレート通りの価格で執行される保証はなく、様々な原因で執行価格がズレるケースがあります。そんな時にハイレバだと、1%ズレただけでもマイナスが大きくなるので致命傷になりやすいです。

国内のCFD業者だと、日経平均やダウ平均など株式指数CFDがレバ10倍、原油やゴールドなど商品CFDがレバ20倍です。これくらいのレバレッジならば、借金になるリスクは極力抑えられます。

土日でポジションを持ち越さない

週末に発表されるニュースなどによって、月曜の取引開始時はチャートに窓が開きやすいです。

こればかりは予測ができない・土日に何か起きても対処できません。不測の事態のリスクを軽減するためには、なるべくポジションは金曜で閉じて土日に持ち越さないことが確実です。

大手の証券会社を利用する

海外業者だったり、よく知らない無名の業者などは使わないようにしましょう。頻繁にシステム障害が起きたり、何か起きた場合の対応も信頼がおけません。

インフラ体制が整っている大手業者であれば、システム障害などのトラブルリスクもそこまで心配いりません(100%ないとは言えませんが)。

私は、CFD取引で国内シェアトップの を利用しています。

【最後に】万が一、CFDトレードで借金地獄になっても自己破産はできない

もし、不測の事態によって取り返しのつかない借金を背負ってしまった場合はどうなるのか?

真っ先に思い浮かぶのは借金をチャラにする自己破産ですね。しかし結論から言うと、CFDやFXに限った話ではなく、投資の失敗でできた借金は自己破産の認められない「免責不許可事由」にあたります。

つまり、自己破産は原則できません。

一応「原則」としているのは、判例によってはFXの借金で自己破産が認められたケースがあるからです。

あくまでも原則は認められないことになっていますが、本人の事情を加味した裁判所の裁量によっては認められるケースもなくはないので、万が一の事態になった人はまず専門家に相談してみましょう。

![WorkaHolic[ワーカホリック]|キャリア×転職×仕事ブログ](https://story-is-king.com/wp-content/uploads/2017/06/cooltext247125798825633.png)