株は基本的に「安く買って、高くなったら売る」ですが、景気の先行きが暗くなって下落相場に転じると買い一択の投資では利益を出すのは非常に難しくなります。

この記事を執筆している時点では、長く続いた金融緩和時代の終わりにより、長期上昇相場がついに終わって、これから株は冬の時代がやってくるという見解も増えつつあります。

もし今後、下落相場になると考えた場合、投資スタンスとしては持ってる株を一定量売却してキャッシュ比率を高め、十分に下落したところをドルコスト平均法で買い戻していく……というのは王道ですね。悪くない。優等生のかまえです。

でも、下落相場でも稼ぎたい…!

という人は「売りから入って利益を出す」投資を覚えましょう。売りから入るとは、つまり高値で売って下がったところで買い戻すことで下落した分が利益になる取引です。

この記事では、「日経平均を”売り”で稼ぐ方法(下落に賭けて稼ぐ方法)」をいくつか紹介します。そう、日経平均の下落に賭ける投資商品はいくつかあります。

日経平均を売りで儲ける方法

- 日経平均連動ETFを信用取引で空売り

- 日経平均連動のインバース型ETFを買う

- 日経平均先物で売り

- 日経平均CDFで売り

資金量や投資スタイルによっても最適な方法は変わりますが、個人的には短期〜中期のトレードが目当てであれば初心者ほど日経平均CDFがおすすめと先に言っておきます。私も現在CDF取引で日経平均をトレードしているので。

それぞれの「日経平均の売り方」について下記で解説していきます。

日経平均株価を「売り」から入って儲ける方法4つ

1. 日経平均連動ETFを空売りする(信用取引)

「日経平均」という株は存在しないので、日経平均と連動するETFを取引します。

ETFについて詳しい説明は割愛しますが、要するに日経平均株価と同じ値動きをするように設計されている金融商品です。株と同じように上場しているので、証券口座を開設すれば株と同じ感覚で自由に売買できます。

日経平均連動ETFはいくつか運用会社による種類がありますが、野村アセットマネジメントが運用する「日経225連動投信(証券コード:1321)」が出来高も国内トップなのでおすすめです。

これを売りで儲けるためには、信用取引の口座を開いて日経225連動投信を空売り(ショート)します。

「空売り(ショートとも言う)」というのは、詳細に言えば、証券会社から株を借りて”先に売り”、後から買い戻す(と同時に証券会社に返される)という取引です。が、要するに「高値で売りポジションを持ち、下がったところで決済(買い戻し)すれば下落した幅が利益になる取引」と分かっておけばOKです。

信用取引なのでレバレッジを掛けて取引が可能です。ネット証券大手の「楽天証券![]() 」「GMOクリック証券」だと最大3.3倍までレバレッジがかけられます。

」「GMOクリック証券」だと最大3.3倍までレバレッジがかけられます。

日経平均は市場平均とあってボラティリティ(価格変動の幅)は低く、800円〜1000円も上下したらニュースになるレベルなので、資金量が少ない人はある程度レバレッジをかけないとまともな利益は出しにくいです。

空売りは信用取引なので、証券会社で信用取引口座を開いていないと取引できません。日経平均連動ETFを空売りするのであれば、まず証券会社で信用口座を開いておきましょう。

日経平均連動ETFの空売りポイントまとめ

- 信用取引口座を開けば日経平均連動ETF(日経225連動投信など)を空売り可能

- レバレッジは最大で約3倍までイケる

- 信用取引はポジションを持っている間は金利がかかるので、長期で保有するのには向かない

- 取引時間は株式市場が開いている午前9時〜15時のみ

2. 日経平均連動のインバース型ETFを買う

インバース型ETFというのは、通常のETFと逆の値動きをするように設計された商品です。インバースとは「逆・反対の」という意味ですね。

つまり日経平均ETFが1上がったら日経平均インバースETFは1下がり、日経平均ETFが2下がったら日経平均インバースETFは2上がる……といったように逆に動きます。

なので日経平均が下がると予想すれば、日経平均連動のインバースETFを購入しておけば上昇して利益になるというわけですね。日経平均ETFを空売りするのと”大体”同じ効果になります。

具体的な銘柄名でいうと、以下のような日経平均連動のインバースETFがあります。

- ダイワ上場投信 – 日経平均インバース(証券コード:1456)

- 日経平均インバース上場投信(証券コード:1571)

これらは株や普通のETFと同様に購入できるので、信用取引口座を開かなくてもOK。

ただし、前述した通り日経平均は個別株とかに比べると値動きの幅が小さいので、レバレッジなしだとそれなりの枚数を持たないと1000円2000円下落してもさほど美味しくありません。

そんな人には「ダブルインバース」というETFもあります。

これは通常のインバースETFの2倍の値動きをするよう設計された商品です。日経平均が1下がれば、ダブルインバースは2上がるといった感じです。逆に日経平均が1上がってしまうと、ダブルインバースは2下がります。レバレッジ2倍のようなものですね。

日経平均連動のダブルインバースETFだと以下のような銘柄ですね。

- ダイワ上場投信 – 日経平均ダブルインバース(証券コード:1366)

- 日経ダブルインバース上場投信(証券コード:1357)

ただインバース型ETFの注意点として、インバースETFは長期保有に向きません。

というのも、インバース型ETFの価格決定の仕組上、日数が経つにつれて徐々に日経平均の動きと乖離が生まれる性質があるからです。つまり、ずっと正確に日経平均の真反対の値動きをするわけではないのです。

なので、インバース型ETFは短期的な下落を予想するときに扱うのがおすすめです。

ほりっく

ほりっくインバース型ETFのまとめ

- 日経平均と「逆の動き」をするインバース型ETFを購入すれば、実質的に日経平均を空売りするのと同じ効果。

- 通常インバースの2倍の値動きをする「ダブルインバースETF」もあり

- わざわざ信用口座などを開く必要なく、現物株と同じように購入できる

- 日数が経つごとに日経平均の動きと乖離が生まれるので長期保有には向かない。

- 取引時間は株式市場が開いている午前9時〜15時のみ

3. 日経平均先物を売る(日経225先物mini)

「先物取引」と言うのは、株やETFのように現物を購入したり売却するわけではなく、対象銘柄の価格が上がるか下がるかを予想するゲームと言えます。

上がると思えば「買い」、下がると思えば「売り」に証拠金をベットし、差額が利益になったり損失になったりする取引ですね。このように、現物をやりとりするわけではなく、上がるか下がるかに賭けて差益を儲けるのみの取引を「差金決済取引」と言います。

先に言っておくと、先物取引は中級者〜上級者向けです。初心者にはデビュー戦の場としてはあまりおすすめできません。

というのも、先物も「売り」から入れる点では信用取引の空売りと似ていますが、大きく違う点が2つあります。

注意ポイント

- 取引単位が1000倍(レバレッジ20倍〜30倍)と動く金額がデカい

- 「限月」という持ち時間ルールがある

まず、日経225先物は取引単位が通常の1000倍です。仮に日経平均が2万円だとすると、1枚のポジションで2000万相当が動くことになります。その場合、1枚持つあたりの必要証拠金が70万弱(約3%)なので、レバレッジは30倍近くになります。

少ない資金で大金を動かせるのは確かに魅力ですが、ちょっとレバレッジ効果が高すぎます。

1枚ポジるのに最低70万近く必要で、1枚ポジるだけで2000万相当を動かすことになるので、まず日経225先物は初心者にはおすすめできません。

そこで、もっと初心者向けに少額から投資できるように「日経225先物mini」という商品が新たに誕生しました。miniであれば、通常の日経225先物の1/10のサイズで取引ができます。

| 日経225先物 | 日経225mini | |

| 取引倍率 | 1000倍 | 100倍 |

| 最小証拠金 | 70万〜90万円 | 7万〜9万円 |

| レバレッジ | 約20〜30倍 | 約20倍〜30倍 |

初心者が先物取引をするなら、せめて日経225先物miniの一択です。miniであれば1枚持つのに最低7〜9万円くらいで始められますし、取引倍率100倍なので1枚で200万運用するレベルです(日経平均2万円の場合)。

とはいえ、やはりこれでも初心者が取引するにはレバレッジ効果=リスク高すぎなので、個人的には先物取引はおすすめしません。それなら次で紹介するCDF取引の方をおすすめします。

また、先物取引には「限月(げんげつ)」といってポジションの持ち時間ルールがあります。つまり、きめられた満期までにポジションを清算しないといけないルールになっており、長期保有はできないので注意しましょう。

先物取引をするには、証券会社で先物口座を開設する必要があります。経験しておきたい人は手数料の安いネット証券大手で開設しておきましょう。

日経平均先物miniまとめ

- 現物を売買するわけではなく、値動きに賭けて差額分の利益を取る「差金決済取引」。

- 取引倍率が100倍〜1000倍(レバレッジ20〜30倍)と、少資金で大金を運用することができる。が、そのぶんリスクも高い

- 日経225先物miniであれば7〜9万から投資可能(初心者はこちら)

- 限月という持ち時間ルールがあるので、長期投資には不向き

- 取引時間は9時〜15時15分/夜間16時30分〜翌5時30分まで。夜間でも取引できるのは勤め人には嬉しい

4. 日経平均CFDを売る

冒頭で言った通り、日経平均を「売り」で稼ぎたいなら私がおすすめするのが、このCFD取引です。

CFD取引というのは聞き慣れない人も多いかもしれませんが、先物取引と同じで「差金決済取引」の一つです。つまり、現物を売買するわけではなく、対象銘柄の値動きにベットして(賭けて)差益を稼ぐゲームですね。

CFDの対象銘柄は、日経平均を始めとする世界中の株式指数、金(ゴールド)や銀や原油などコモディティ(商品指数)、米国個別株(アップルやAmazonなど)など幅広くあります。

(出典:GMOクリック証券CFD)

日経平均CFDは先物と性質は似ていますが、CFDが大きく違う点としては、

- より少額から始められる(日経平均なら2万円程度から)

- レバレッジが10倍(先物よりレバレッジリスクが低い)

- ほぼ24時間取引できる

- 取引も直感的に分かりやすく、初心者も始めやすい

といった点ですね。

| 日経平均CFD | 日経225先物mini | |

| 最低証拠金 | 約2万円 | 7〜9万円 |

| レバレッジ | 10倍 | 20〜30倍 |

| 取引期限 | なし | 限月あり |

| 取引時間 | 8時30分〜翌7時 | 9時〜15時15分 16時30分〜翌5時30分 |

CFDであれば2万円程度の少額から始められますし、レバレッジ10倍なので先物よりリスクは低く、それでいて少額でも十分楽しめる丁度いいレベルです(GMOクリック証券CFDの場合)

また、個人的に取引画面(アプリ)もFXに似ていて直感的にわかるので、初心者でも非常に始めやすいと思っています。

CFD取引では業界トップの「GMOクリック証券CFD」の取引アプリ。画面上の「BID(売り)」と「ASK(買い)」をタップして売買します。

株式や先物取引は注文画面が小難しくて初心者は拒絶反応を起こしやすいですが、CFD取引なら比較的すんなり投資を始められるはずです(とくにGMOクリック証券CFDが使いやすいです)。

また、CFD取引は信用取引(空売り)と違ってポジションを持ち続けるのに金利もかからず、先物取引と違って限月による持ち時間ルールもありません。つまり、CFDは長期保有することも可能です。

レバレッジ10倍なので長期保有するにはリスク管理が大事になりますが、コストや制限なしに長期保有できる点でもCFDがおすすめですね。

日経平均CFDまとめ

- 現物の売買ではなく、値動きに賭けて差益を稼ぐ差金決済取引の一つ

- 日経平均CFDなら約2万程度の少額から始められる

- 日経平均CFDならレバレッジ10倍

- 土日を除いてほぼ24時間取引可能

- 金利や限月もないので長期保有も可能

- 取引アプリも直感的に使いやすく初心者でも始めやすい

※CFDに関しては証券会社は取引量トップの「 」がおすすめです。

CFDについては下記記事でも詳しく解説しています。

「空売り(ショート)」で稼ぐのは「買い(ロング)」より圧倒的に難しいので注意

日経平均のような株価指数に投資(トレード)する場合、一般的にショート(売り)はロング(買い)より難しいと言われます。「ショートはしない」という投資理念を持っている投資家も多いほどです。

最後に、「売り」に賭けるリスクについて書いておきます。

株は上昇しているターンの方が圧倒的に多い

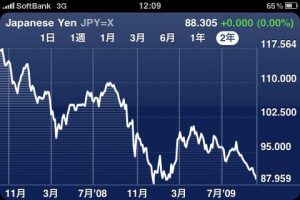

投資を始めれば肌で感じると思いますが、株価というのはじわじわと上がっていって、下がるときは一気にドーンと下がる性質があります。1ヶ月かけてじわ上げしていったのに、1回の暴落によってたった1〜3日で全戻しになることもザラです。

それくらい「上がるときより、落ちるときの勢いの方が凄まじい」のです。

よって短期間で爆益が出やすいのはショート(売り)なので、一度ショートの旨味を知ってしまうとショートにこだわってしまう人も多いのですが、これが落とし穴……。

じわじわ上がって一気に下げやすい株価は、逆にいうと「上がっている局面の方が圧倒的に長い」わけです。

1960年から約60年間の米国株の月足チャート。下がるときの角度の方が急ですが、上がっている時間の方が圧倒的に長い

それだけ、買いに比べて売りで当てるのが難しいのがまず一つ。

ショート(売り)での損失は青天井で大きくなるので長期保有は厳禁

例えば2万円の日経平均ETFを現物で「買った」場合、日経平均株価はどれだけ下がっても0円以下になることはあり得ないので、どんなに損失を出してもゼロが最大損失になります。

逆に2万円の日経平均を「売った(ショートした)」場合、日経平均の上がり幅に理論的な限界はなく、つまり損失も青天井に膨らみます。2万円→0円はあり得ませんが、2万円→4万円以上になることは全然あり得るからです。

その意味で、一般的にショートポジションの長期保有はおすすめされません。

とりわけ、日経平均のような株価指数(市場平均)は、長期的には必ず上昇するようにできています。

歴史を考えればわかるように、長期的には、人間社会(の技術やサービス)は企業活動を通して必ず進化していくからです。今から不況になっても昭和時代の社会レベルに戻ることはあり得ませんよね。

仮に2万円で日経平均を買って暴落してしまったとしても、最悪ずっと持ち続けていればいずれ株価は戻ってくるでしょう(どれだけ時間がかかるかは不明ですが)。しかし、2万円でショートしてしまった場合は、もう一生その価格には戻ってこないかもしれません。

……とまぁ、これはあくまで長期投資の場合です。空売りなら金利などの保有コストも常にかかるので、いずれにせよショートポジションを長く持つのはリスクが高いので注意しましょう。

短期トレードでも売り(ショート)ほど利小損大になりやすい

株価指数は上がるターンの方が長いので、逆張りで「売り」に賭ける恐怖心は「買い」の比ではありません。実際にやってみればわかりますが、空売りは本当にビビり度が違います。

しかも、リーマンショック期のチャート見ても分かりますが、下落相場といっても短期〜中期的には一直線に下がるわけではないんです。要所要所で反発してバウンドしながら落ちていくので、テキトーな地点でショートしても焼かれることが結構多いんですよね。

そのため、下落相場とはいえショートは短期トレードでも難しく、当たっても心理的にビビってすぐ利確してしまいがちになり「利小損大」になりやすいです。

これもショートで儲けるのが難しい理由の一つですね。

ショートポジを持ってるときの恐怖心は、ロングや現物を持っているときの比じゃないです……

まとめ

2020年の東京オリンピックまで日経平均の上昇トレンドが持つかどうかの議論が活発になっていますが、米国株が結構ヤバい感じなのが怖いですよね。世界経済を牽引している米国が下落に転じれば、日本はもちろん世界全体で景気低迷ターンになるでしょう。

個人的には、今年(2019年)で好景気は終了して、ついに下落トレンドになる展開を想定しています。米国株の様子も見つつ、日経平均1万円台が完全に定着してきたら下落トレンド開始と判断し、日経平均CFDを売り目線でトレードしていくつもりです。戻り売りですね。

(日経平均の買い方は下記にまとめています)

![WorkaHolic[ワーカホリック]|キャリア×転職×仕事ブログ](https://story-is-king.com/wp-content/uploads/2017/06/cooltext247125798825633.png)