事業主であれば、税金は自分で納めなければなりません。税金というと、確定申告で収める「所得税」と、所得税に連動する「住民税」の2つに目が行きがちですが、

実はもう一つ、個人事業主やフリーランスの人は『消費税』も納付しないといけないことをご存知でしょうか?

最近、独立開業したばかりのフリーランスになった人にとっては

ほりっく

ほりっくって感じだと思います。

「消費税を納めるってどういうこと?」 と私も最初思っていました。

結論から言うと、個人事業主となり事業を営む側にまわった以上、あなたも立派に「お客様から消費税を預かる側」に立ったことになります。つまり、お客様から一時的に預かっている消費税を国に納めなければなりません。

ただし、これも下記で詳しく書きますが、消費税の納付は開業から2年間は免除されることになっています。つまり、独立開業してまだ2年以内の人は支払っていなくて当然です。

消費税は3年目から納付義務がスタートします。

その時に備えて、個人事業主の人は消費税について基本的なことを理解しておかねばなりません。消費税は「知らなかった」ではとても済まされない重要な税金なのです……。

消費税とは何か| 事業主として理解していますか?

そもそも消費税とは、日本国内で事業として行う取引に課せられる税金です。平たくいうと、物を買ったりサービスを利用したりする時に利用者が支払う税金です。

日本で暮らす人々は、お店に行って何かものを買う時には必ず8%の消費税を上乗せして払っていますよね。その8%分の消費税はお店に払っているわけですが、決してお店の懐に入っているわけではありません。

お店側が一時的にお客さんから消費税を”預かっておき”、1年分の消費税をまとめて国へ納付しているのです。

消費税はどうしても買い物に付く税金というイメージがありますが、物販業に限らず、サービス業や製造業など、ほぼ全ての業種における取引でかかっています。つまり、売上金には”消費税が乗っている”ことになっているわけですね。

「俺は消費税みたいな細かい額までケチって売上もらってねぇよ」

なんて思っている自営業者やフリーランスの人もいるでしょうが、その主張はまったく無意味で関係がありません。繰り返しますが、国内で営まれている事業取引の売上には消費税が含まれているものとして、税法上みなされています。

とはいえ、全ての事業主が消費税を国に納めなければならないわけではありません。条件によっては、消費税の納付義務は免除されます。

どんな時は納付しなくてよくて、どうなったら納付しなければいけないのか、チェックしてみましょう。

誰がいつから納めるの? 消費税の課税事業者の条件

開業から2年間は免除。ただし例外あり。

まず、消費税を納めなきゃいけない事業者を「課税事業者」、納めなくてもよい事業者を「免税事業者」と呼びます。

まず知っておきたい重要な点は、開業から2年間は消費税が免除されるということです。

つまり、

最初の2年間は基本的に消費税を納付する義務はありません。

ただし例外があります。

下記の2つの条件のいずれかを満たすと、2年間の免除は受けられません。

免除されない例外

- 前々年の売上が1000万円以上

- 半年間(1月1日〜6月30日まで)の売上が1000万円以上

このどちらかを満たしてしまうと2年間免除は適用されず、翌年から消費税を納付する義務が発生します。

消費税の課税が始まる前年に届出書が郵送されてくる

2年間の免除ボーナス期間が終わるか、上記の例外条件を満たすと、翌年から消費税が課税されるようになります。その課税が始まる前年に「消費税課税事業者届出手続」という書類が郵送されてきます。

これは簡単にいうと、

という通知書類です。

提出が必要な書類が2枚同封されています。

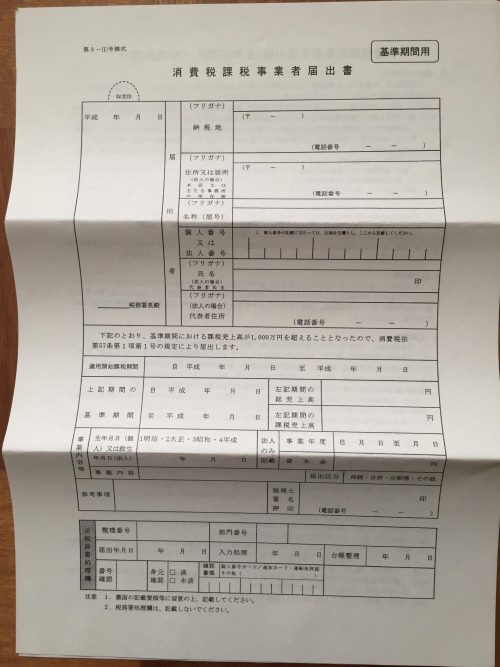

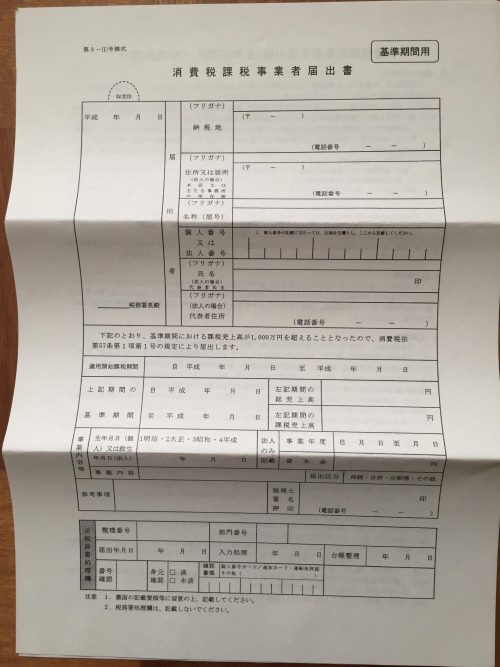

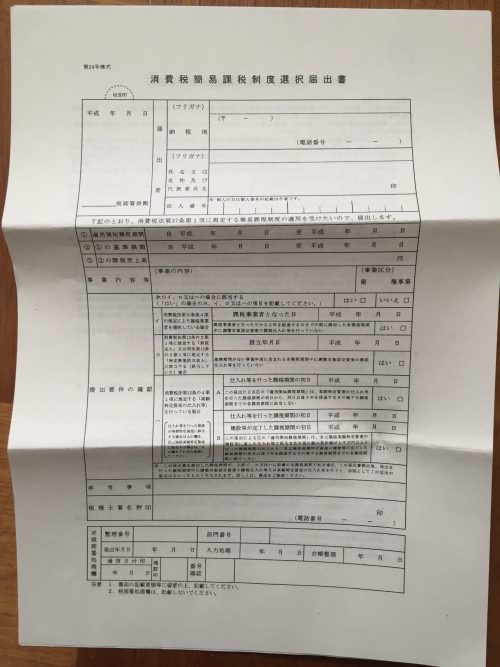

一つは、「消費税課税事業者届出書」です⬇︎

これは、「私、来年から消費税納める者ですので宜しくお願いします」という提出書類です。

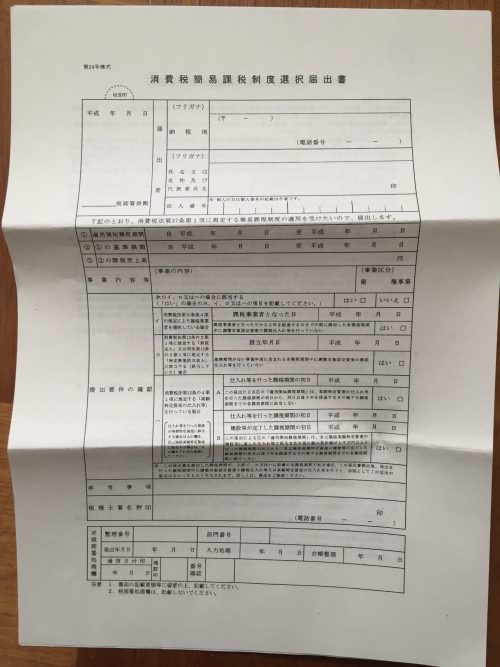

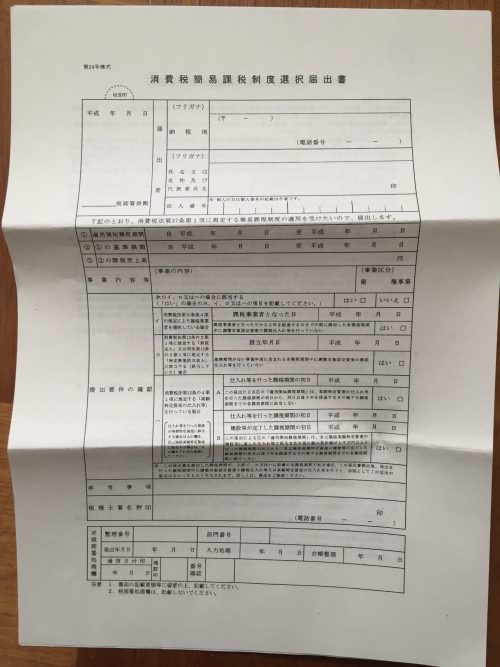

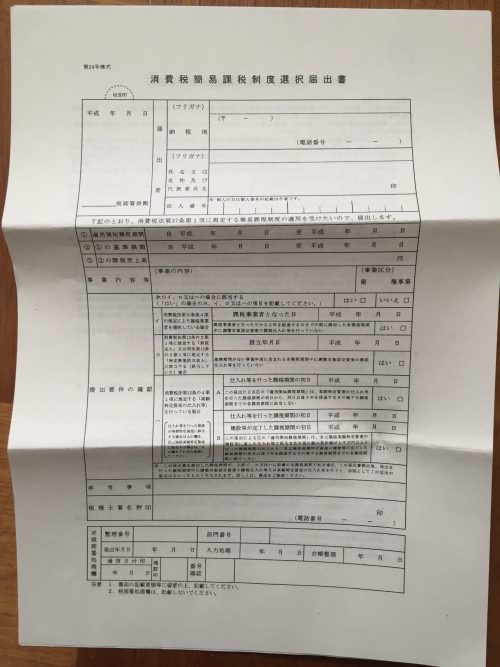

そしてもう一つ、「消費税簡易課税制度選択届出書」というもの⬇︎

これは後述しますが、「簡易課税」という”消費税の簡易計算”を適用するための許可証のようなもの。

消費税はまともに計算しようとするとめちゃくちゃ面倒クサいのですが、小規模の事業者はこの届出を出しておくことで簡単な計算方法を用いて消費税を算出していいことになっています(詳しくは後述)。

この書類は、消費税がかかり始める年の前年に税務署から送られてきます。

提出期限が記載されていないので分かりにくいですが、必ずその年の年末までに税務署に提出しましょう。

法人化後も2年間は再び免除される!法人化のタイミングを合わせて免除期間を伸ばそう

ちなみに、個人事業主が法人化した際にも、会社を作ってから最初の2年間は消費税が免除されます。さらにこの免除期間は、個人事業主時代の免除期間に上書き更新することができます。

なので、個人事業主で2年間の免除期間を受け、免除が終わる3年目に法人化することで、そこからさらに2年間も免税期間を延長することができます。なので最大4年免除ですね。

しかし法人化の場合も、

- 会社の資本金が1000万以上

- 開業半年の売上が1000万以上

このどちらかを満たしてしまうと、消費税免除されずに翌年から納付義務が発生するので注意が必要です。

消費税の納付期限は3月31日まで!提出方法は所得税申告書と一緒に出してOK

消費税の課税が発生した事業主は、3月31日までに税務署に消費税を納付しなければなりません。ただ所得税と同様、納税を口座振替にしておけば4月20日前後まで納付を遅らせることもできます。

消費税の申告については、所得税の申告書を作るときに一緒に作ります。ネットの確定申告書作成コーナーに「消費税」の項目があるので、所得税と同様に作りましょう。

提出に関しても、所得税の申告書と一緒にまとめて提出すればOKです。

消費税がかからない取引もある!「非課税取引」とは?

サラリーマン以外のほとんどの事業取引に消費税は課税されると言いましたが、なかには消費税が課税されない「非課税取引」というのも存在します。

非課税取引は以下2つの性質に判断されます。

- 消費税の性格上、課税対象とはならないもの

- 特別の政策的配慮によるもの

1)の例を挙げると、土地の譲渡・貸し付けや切手・印紙類の譲渡、登記・登録などの行政手数料などは、1)の理由から消費税が課税されません。

2)の例を挙げると、公的医療保障精度による医療や社会福祉事業、学校の授業料や住居として利用する住宅の貸し付けなどは、消費税が課税されません。

要するに、公的な手続きがあるものや、福祉的な側面がある事業では一部が非課税取引として扱われます。

消費税の計算方法

消費税の概要や納付義務が分かったところで、「消費税ってどうやって計算すればいいの?」という点を見ていきます。

現在の消費税は8%ですから、事業取引における消費税も単純に売上の8%を納めればいいのかというと、そうではありません。

実際には、

- 「売り上げた時にお客から預かった消費税(預かり消費税)」

から、

- 「仕入れ(経費)のときに支払った消費税(支払い消費税)」

を差し引いた残額を納付することになっています。

もう少し詳しく解説していきます。

事業者は、売り上げ時に客から消費税を預かる以前に、仕入れや経費を支払う際にその分の消費税を払っていますよね。そこで支払っていた分は納付額から差し引いて良いことになっています。

売上時の消費税8% ー 仕入れ時の消費税8% = 納付消費税

例えば、

100円でリンゴを売った時、お客さんからは「8円」の消費税を上乗せして購入してもらっています。

リンゴを50円で仕入れていたとすると、仕入れの段階であなたは4円の消費税(50 × 8%)をすでに支払っています。

ということは、リンゴを売った取引によってあなたが納めるべき消費税は、

8円(売上時の消費税) ー 4円(仕入れ時の消費税) = 4円(納付する消費税)

となります。

計算式自体はそこまで難しいものではないと感じますが、これはあくまで1つの取引における計算です。

小売り業のように膨大な数の商品を売っていたり、課税取引と非課税取引がごっちゃになっていたりすると、全ての消費税を1つひとつ計算したり管理したりするのは尋常じゃなく面倒くさいということは想像がつきます。できることなら、合計をまとめて計算したいところですよね。

そんなあなたのために用意されているのが、「簡易課税」という計算方法です。

合計で計算可能!初心者に優しい「簡易課税」とは?

簡易課税は、仕入れ時の消費税の計算を簡単にする

もう一度おさらいですが、消費税の基本的な計算式は下記の通り。

売上時の消費税8% ー 仕入れ時の消費税8% = 納付消費税

売上時の消費税(預かり消費税)を計算するのは簡単です。総売上に8%を掛ければいいだけですから。

果てしなく面倒くさいのは、仕入れや経費の消費税を1つひとつ計算することです。

その点を救済するのが「簡易課税」という方法です。

簡易課税では、支払い消費税をいちいち「個々の仕入れ代金×8%」で計算することなく、「みなし仕入れ率」なるものを使って消費税の額を簡単に計算することができます。

みなし仕入れ率とは?

みなし仕入れ率とは簡単に言うと、「あなたの業種の場合は、だいたい売上の◯◯%を仕入れ額ってことにしていいよ」というものです。総仕入額を「みなし」で自動的に決められることによって、支払い消費税を簡単に算出することができます。

このみなし仕入れ率を用いた簡易課税の計算式はこのようになります。

(売上 ー (売上×みなし仕入れ率))× 消費税8% = 納付額

一気に計算が簡単になりますよね。

例えば、小売業者の場合はみなし仕入れ率が80%と決められています。仮に3000万円の売上があったとしましょう。

仕入れ額は【総売上3000 × みなし仕入れ率80%】で2400万円と自動算出されます。

となると、売上時の消費税と仕入れ時の消費税も下記のように計算できます。

- 総売上の消費税は(3000万 × 8%)で240万円。

- 仕入れ時消費税は(2400万 × 8%)で192万円。

最終的に納付する消費税は、

- 240万 ー 192万 = 48万円

と、簡単に計算できますね。

※簡易課税は簡単に計算できるメリットがありますが、必ずしも消費税がお得になる計算式ではありません。

例えば、仕入れ値の10%利益上乗せという超薄利多売で勝負している小売業者なんかは、実際の仕入れ率がみなし仕入れ率の80%を上回ってしまうこともあり得ます。

その場合は、簡易課税(みなし仕入れ率)を使わずに、実際の仕入れ率から計算した方が消費税は安くなります。

各事業のみなし仕入れ率

みなし仕入れ率は、業種によって数字が決められています。

簡単な一覧表で見てみましょう。

※スマホは横スクロールできます。

| 事業区分 | 該当事業 | みなし仕入れ率 |

| 第一種事業 | 卸売業(他者から購入した商品を、その性質および形状を変更せず他の事業者に販売する事業) | 90% |

| 第二種事業 | 小売業(他者から購入した商品を、その性質および形状を変更せず消費者に販売する事業) | 80% |

| 第三種事業 | 農業、林業、漁業、鉱業、建設業、製造業、電気業、ガス業、熱供給および水道業 | 70% |

| 第四種事業 | 飲食店業 | 60% |

| 第五種事業 | 金融・保険業、運輸通信業、サービス業(飲食店除く) | 50% |

| 第六種事業 | 不動産業 | 40% |

自分の事業のみなし仕入れ率をチェックしておきましょう。

簡易課税には条件がある

最後に、簡易課税を選択するには条件があるということを覚えておかなくてはなりません。

簡易課税を選択するために満たすべき要件は以下2つです。

- 前々年の年間売上が5000万円以下

- 前年までに「消費税の簡易課税制度選択届出書」を税務署に提出

先述した通り、前年にあらかじめ届出書を提出しておかないといけない点は注意しましょう。

(前年に郵送されてくるこの書類⬇︎)

面倒くさいからといって、その年にいきなり簡易課税を選択することはできません。必ず前の年の12月31日までに提出しておく必要があります。

もう1つの注意点は、一度簡易課税を選択すると、その後2年間は変更できないということです。こちらも合わせて覚えておきましょう。

まとめ

個人事業主やフリーランスの税金意識と言えば、どうしても所得税と住民税に偏りがちです。ただでさえ開業から2年間免除される消費税は、ついつい税金意識の外に追いやられがちです。

しかし、知らないからと何も手を打たずにいると、ある年とんでもない面倒クサさで消費税の納付義務はやってきます。

そんなときに慌てないように、法人化の手段で免除期間を伸ばすなり、事前に簡易課税の申請を提出しておくなり、今から消費税に対する策を考えておく必要があるのです。

【参考】フリーランス・個人事業主はクラウド会計の導入をお早めに!

毎年の面倒くさすぎる確定申告を泣けるほどラクにするために、フリーランスや個人事業主はクラウド会計の導入を早めにしておきましょう。

初めてのクラウド会計におすすめなのは、現在シェアNO.1の「freee(フリー)」。

freeeを使えば、レシート(領収書)をスマホで撮影するだけで、経費を自動で取り込んでくれるので超便利です。

もちろんクラウド会計なので、スマホやパソコンやタブレットなどどこからでも操作・管理できます。

PC画面だとこんな感じ↓

今までの会計ソフトだとコツコツ領収書を整理して保存して、一つ一つ見ながら入力していくという超面倒くさい作業でしたが、freeeを使えばスマホで撮影してワンクリックするだけで自動で仕訳が作成されるというお手軽さです。

経費を使ったときはその場でサクッと領収書を撮影してfreeeに取り込んでおけば、年度末になって領収書をひっくり返して電卓を叩く手間もなくなりますよ。

また、「全自動」が売り文句であるfreeeは、クレジットカードやキャッシュカードを登録しておけばカードを使うたびにお金の入出金を自動で集計してくれます。

もう私たちは何もすることがありません。

申告書類の作成も全てfreeeがやってくれます。

まだ使ったことがない人は無料でお試し利用もできるので、まずはfreeeの泣けるほどの威力に触れてみてください。

これからの確定申告は、全てfreeeにやってもらいましょう。

より詳しくはこちらクラウド会計freeeの口コミ評判が良い理由|面倒な確定申告にサヨナラを

![WorkaHolic[ワーカホリック]|キャリア×転職×仕事ブログ](https://story-is-king.com/wp-content/uploads/2017/06/cooltext247125798825633.png)